Inainte de criza, dadeau credite oricui. "Daca un caine ar fi avut buletin si ala lua imprumut de la banca", spunea un inalt oficial din BNR. Dupa criza, s-a suflat si in iaurt. "Atunci, bancile spuneau: daca din 10 credite ni se intorc 6-7 credite, este perfect. Acum politica s-a schimbat. Din 3 credite trebuie sa ni se intoarca toate", declara la un seminar Nicolae Cinteza, directorul Supravegherii. "Eficienta personalului bancar romanesc este inca redusa. Segmentul bancar s-a caracterizat printr-o exuberanta a politicii de atragere a personalului in perioada pre-criza. Pe fondul cresterii activitatii de creditare si a extinderii retelelor bancare, institutiile de credit au oferit salarii si beneficii superioare", se arata in Raportul privind stabilitatea financiara, publicat joi de BNR.

"Pregatirea adecvata a angajatilor poate contribui la reducerea nivelului de neperformanta, la temperarea nevoii de restructurare a creditelor si sprijina profitabilitatea pe termen mediu si lung a bancilor. In plus, poate contribui la o diminuare a posibilelor efecte negative ale unor legi ce si isi propun tocmai rezolvarea situatiei unor debitori ce s-au indatorat intr-o perioada caracterizata printr-o crestere puternica a creditarii", se arata in Raportul citat.

E drept, educatia financiara trebuie facuta in ambele sensuri. Si functionarii bancari trebuie educati, la fel ca si clientii bancari.

"Eficienta personalului bancar romanesc este inca redusa, in contextul unui grad de intermediere financiara scazut: un angajat bancar gestioneaza in medie 1,7 milioane euro (decembrie 2016), fata de 15,1 milioane euro la nivelul UE. Activele raportate la angajat au crescut treptat in ultimii noua ani (de la 1,2 milioane euro/angajat, decembrie 2008), atat pe fondul cresterii activelor, cat si al reducerii numarului de angajati, imbunatatind eficienta", arata Raportul BNR. In contextul dezintermedierii manifestate ulterior crizei, numarul de agentii s-a redus, diminuarea personalului fiind mai putin pregnanta la nivelul sediilor centrale (Grafic A, imediat mai jos).

- O agentie bancara romaneasca deserveste in medie 3.600 de locuitori, comparativ cu 2.700 de locuitori la nivelul UE (Grafic B). Densitatea agentiilor bancare in Romania este una medie, axata pe active reduse ca valoare si polarizata, de regula, in orasele importante ale tarii.

In cadrul UE, densitatea agentiilor bancare la 1 milion de locuitori variaza de la un minim de 81 in Estonia, un maxim de 670 in Spania, respectiv 307 media la nivel european. Eterogenitatea eficientei bancare si a densitatii agentiilor in Europa este influentata de o multitudine de factori structurali, insa o evolutie aparte se asociaza digitalizarii serviciilor financiare. La nivel european, si inclusiv in Romania, accesul la internet s-a imbunatatit considerabil in ultimii ani. Numarul utilizatorilor de internet la 100 de locuitori a crescut de la 64 in anul 2008 la 79 in anul 2015 in UE, iar Romania a cunoscut una din cele mai accentuate dinamici intre tarile UE (de la 32 de utilizatori de internet la 100 de locuitori in anul 2008 la 56 in anul 2015). Tarile nordice si tarile baltice sunt in fruntea clasamentului accesului la internet (peste 90% din locuitori), iar densitatea agentiilor bancare este redusa in aceste tari, numarul de locuitori deserviti de o unitate bancara fiind cel mai ridicat (Grafic B).

Existenta unei corelatii negative intre densitatea agentiilor si accesul la internet ar putea sustine faptul ca promovarea digitalizarii este importanta pentru optimizarea costurilor la nivelul bancilor. Valorificarea accesului larg la internet stimuleaza orientarea catre agentii bancare virtuale, diminuarea numarului de agentii fizice si reducerea numarului de angajati. In acest context, eficienta angajatilor in gestionarea activelor bancare ar putea creste.

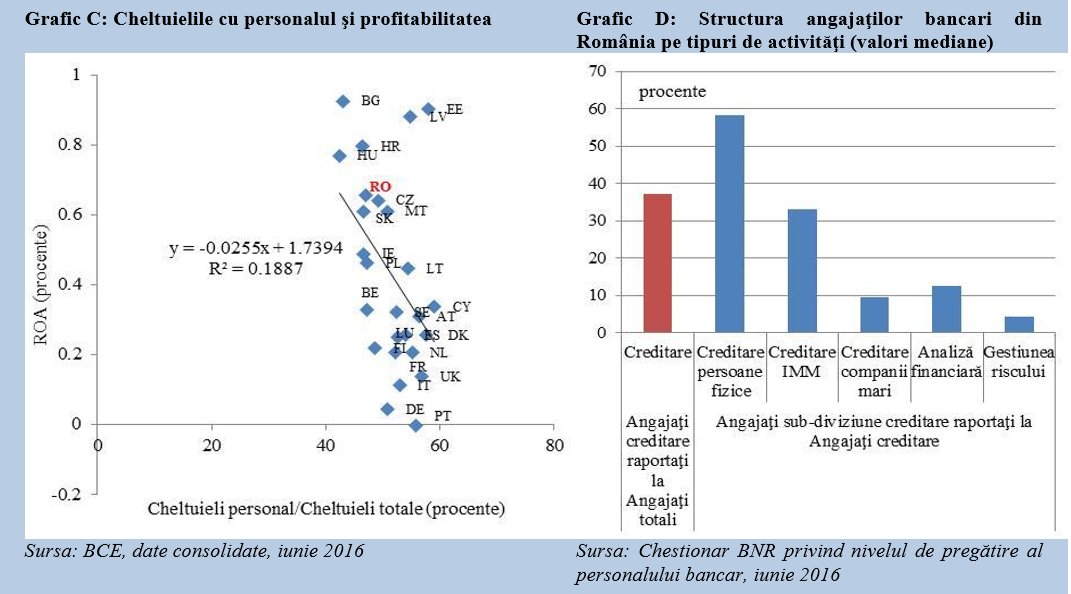

In sectorul bancar din Romania, raportul dintre cheltuielile cu personalul si cheltuielile totale s-a mentinut inferior medianei la nivel european pe parcursul ultimilor 3 ani (47%, fata de 52% in UE, iunie 2016), factor favorizant pentru profitabilitatea sectorului local (Grafic C, mai jos)

- Caracteristici structurale si calitative ale politicilor de pregatire a personalului bancar

BNR a transmis bancilor un chestionar prin care a solicitat date privind nivelul de pregatire a personalului. Chestionarul a fost completat de 32 de banci (98,6% din activele bancare), avand ca data de referinta iunie 2016. Aspectele calitative urmarite au fost: (i) structura angajatilor pe tipuri de activitati bancare, (ii) existenta studiilor economice sau a certificarilor internationale la nivelul angajatilor bancari, (iii) experienta angajatilor, (iii) politica de salarizare si de pregatire profesionala. Analiza acestor caracteristici contribuie la evaluarea modului in care politica de pregatire a personalului bancar a contribuit sau nu la calitatea procesului de intermediere bancara. In plus, BNR analizeaza nivelul de pregatire profesionala a personalului bancar, din perspectiva asigurarii indeplinirii obiectivului intermediar al politicii macroprudentiale de crestere sustenabila a intermedierii financiare

In Romania, angajatii bancari implicati in activitatea de creditare(angajatii implicati in activitatea de creditare se considera a fi cei ce realizeaza vanzari de credite, analiza financiara si gestioneaza riscul) reprezinta circa 37% din totalul personalului (Grafic D). Acestia sunt alocati cu precadere in creditarea persoanelor fizice si a IMM-urilor (57%, respectiv 34% din personalul implicat in creditare), reflectand inclinatia dominanta de creditare a sectorului bancar. Conform raspunsurilor formulate de institutiile de credit, angajatii sunt implicati in acordarea de credite catre mai multe categorii de clientela. Analiza financiara sau gestiunea riscului este asigurata printr-un numar redus de angajati, a caror pregatire este fundamentala pentru calitatea procesului de creditare. In medie, un angajat implicat in creditare gestioneaza credite in valoare de 9,7 milioane lei (iunie 2016).

Marea majoritate a angajatilor bancari, respectiv a personalului implicat in activitatea de creditare, prezinta studii economice (73%, respectiv 93%, valori mediane). Existenta acestui tip de studii la nivelul salariatilor bancari nu pare a constitui un factor distinctiv pentru performanta, eficienta sau calitatea activelor institutiilor de credit. In plus, un numar foarte redus de angajati prezinta certificari internationale (sub 1% din angajati).

Bancile au politici pentru mentinerea personalului. La nivel agregat, 54% dintre angajati prezinta experienta de peste 7 ani in banca respectiva. Experienta indelungata in banca a angajatilor contribuie la o profitabilitate mai ridicata a institutiei (Grafic E).

Ce mai arata Raportul BNR:

- Conform raspunsurilor formulate de catre banci, pare sa existe o relatie negativa intre profitabilitatea bancii si ponderea angajatilor avand vechime de pana la 3 ani in banca respectiva. Personalul implicat in creditare este usor mai stabil comparativ restul angajatilor (56% au o vechime de peste 7 ani). Angajatii responsabili cu acordarea creditelor catre companiile mari sunt cei mai putin numerosi, dar sunt mai experimentati (62% au peste 7 ani vechime in banca respectiva).

- Segmentul bancar al pietei muncii s-a caracterizat printr-o exuberanta a politicii de atragere a personalului in perioada pre-criza. Pe fondul cresterii activitatii de creditare si a extinderii retelelor bancare, institutiile de credit au oferit salarii si beneficii superioare. Faza descendenta a ciclului creditarii a dus la o stabilitate mai ridicata a personalului in cadrul bancilor.

- In prezent, politica de resurse umane a bancilor din Romania stimuleaza angajatii in special prin compensare financiara si promovare, pregatirea profesionala constituind un alt atribut consistent, in timp ce flexibilitatea programului de lucru este urmarita doar intr-o mai mica masura.

- Marea majoritate a bancilor considera compensarea financiara si promovarea ca fiind foarte importanta (74% dintre bancile chestionate). Pregatirea profesionala prezinta o preocupare majora pentru 58% dintre banci (72% din activele bancare).

- Pregatirea angajatilor implicati in activitatea de creditare se realizeaza in special prin cursuri referitoare la caracteristicile produselor bancare si vanzari. Numarul cursantilor angajati in activitatea de creditare a crescut in ultimii trei ani pentru toata gama de teme abordate.

- Fata de perioada pre-criza, se remarca reorientarea bancilor catre pregatirea angajatilor din domeniul creditarii in privinta: (i) cunoasterii legislatiei specifice protectiei consumatorului si a legislatiei in domeniul riscului, precum si (ii) a managementului riscului si a analizei financiare. Aceste practici arata o constientizare a nevoii de crestere a calitatii personalului bancar in cazul unor aspecte deficitare in perioada de boom a creditarii.

- Modul in care se ofera pregatirea profesionala angajatilor bancari nu s-a schimbat fundamental in perioada pre sau post-criza. Pregatirea interna oferita de personalul specializat al bancii este modul preferat si favorizat in perioada post-criza, fiind utilizata pentru majoritatea angajatilor ce participa la forme de pregatire (in cazul a peste 70% din bancile respondente). Pentru o parte din angajatii ce participa la forme de pregatire se uziteaza training-ul intern realizat de personalul din afara bancii sau training-ul extern.

- Bancile din Romania care au alocat o pondere mai ridicata a cheltuielilor de pregatire in cheltuielile cu personalul in perioada pre-criza (in speta, anul 2007) au avut cresteri mai mici ale ratei creditelor neperformante in perioada ulterioara.

- Cheltuielile anuale medii ale bancilor din Romania pentru pregatirea profesionala a unui angajat sunt relativ reduse, dar au crescut in perioada post-criza de la 490 de lei in anul 2007 la circa 900 de lei in anul 2016. Angajatii implicati in creditare atrag circa 31% din sumele alocate pentru pregatire (iunie 2016), iar ponderea este in crestere fata de perioada pre-criza, ceea ce este benefic pe termen lung.