Peste jumătate dintre români (55%) cred că, dacă ar fi aplicat un plafon pentru dobânda anuală efectivă (DAE), acesta ar trebui să ţină cont de durata creditului. Mai mult, 41% dintre respondenţi consideră că plafonul pentru DAE ar trebui să fie diferit pentru IFN-uri şi bănci. Studiul a fost prezentat în cadrul Profit Financial Forum de către Botond Szimark, directorul pentru regiunea de Sud-Est al International Personal Finance.

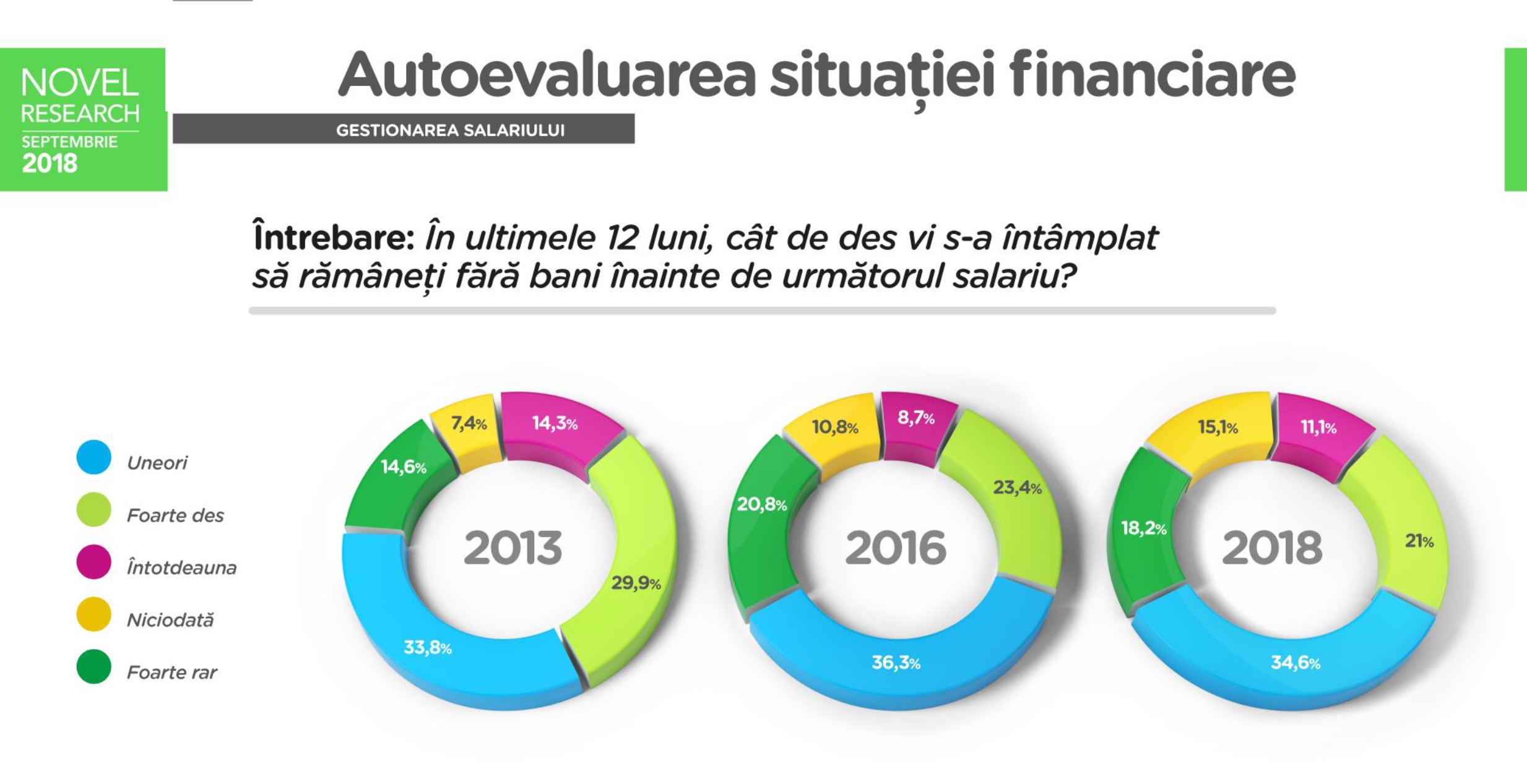

Studiul a mai arătat că procentul celor care rămân întotdeauna fără bani înainte de următorul salariu a scăzut de la 14,3% în 2013 la 8,7% în 2016, avansând apoi din nou, la 11,1% în 2018. La polul opus, ponderea celor care nu rămân niciodată fără bani înainte de leafă a urcat constant, de la 7,4% în 2013 la 10,8% în 2016 și 15,1% în 2018.

- Peste 53% dintre români spun că nu ar susține o propunere legislativă care ar putea avea drept consecință un impact considerabil asupra IFN-urilor, mai ales că, pentru 39% dintre respondenţii clienți de IFN-uri, acestea sunt prima opţiune atunci când vor să ia un credit mai mic de 15.000 de lei. De altfel, dintre cei care au luat un împrumut mai mic de 15.000 de lei în ultimii 3 ani, 35% au apelat la o instituţie financiară nebancară.

Deşi 40% dintre respondenţi au o percepţie negativă despre IFN-uri, la o analiză mai atentă a efectelor pe care dispariţia acestora le-ar putea avea, 68% consideră că, fără alternativa IFN-urilor, românii s-ar îndrepta către jucătorii nereglementaţi sau ilegali, ceea nu ar face decât să adâncească problema lor socială. În acelaşi timp, mai mult de 62% consideră că IFN-urile sunt cea mai bună alternativă pentru românii nebancabili.

“2018 a fost marcat de foarte multe discuții cu privire la nevoia de a revizui cadrul de reglementare în industria financiară din România. Știm că au fost ridicate semne de întrebare cu privire la integritatea și calitatea unor jucători din industria non-bancară, ceea ce a creat o percepție negativă la nivelul întregului sector. Totuși, această percepție nu este generală și am simțit nevoia să aducem și perspectiva consumatorilor în dezbaterea referitoare la ce poate fi îmbunătățit în industrie. Sperăm că, astfel, se va ajunge la o abordare echilibrată, care servește interesele consumatorilor și evită posibilele efecte negative neintenționate,” a declarat Botond Szirmak.

Atunci când vine vorba despre cum privesc relaţia lor cu instituţiile financiare, românii identifică atât avantaje, cât şi dezavantaje. Dacă băncile sunt considerate rigide, prea birocratice şi cu un proces lent în acordarea împrumuturilor, românii cred că IFN-urile sunt mai flexibile, mai puţin birocratice şi acordă creditele mai rapid. Pe de altă parte, românii consideră că băncile au o gamă mai variată de produse, sunt mai sigure şi au dobânzi mai mici. Asta în timp ce dobânzile aplicate de IFN-uri sunt considerate a fi mari şi sunt, deci, un minus al acestor tipuri de împrumuturi.

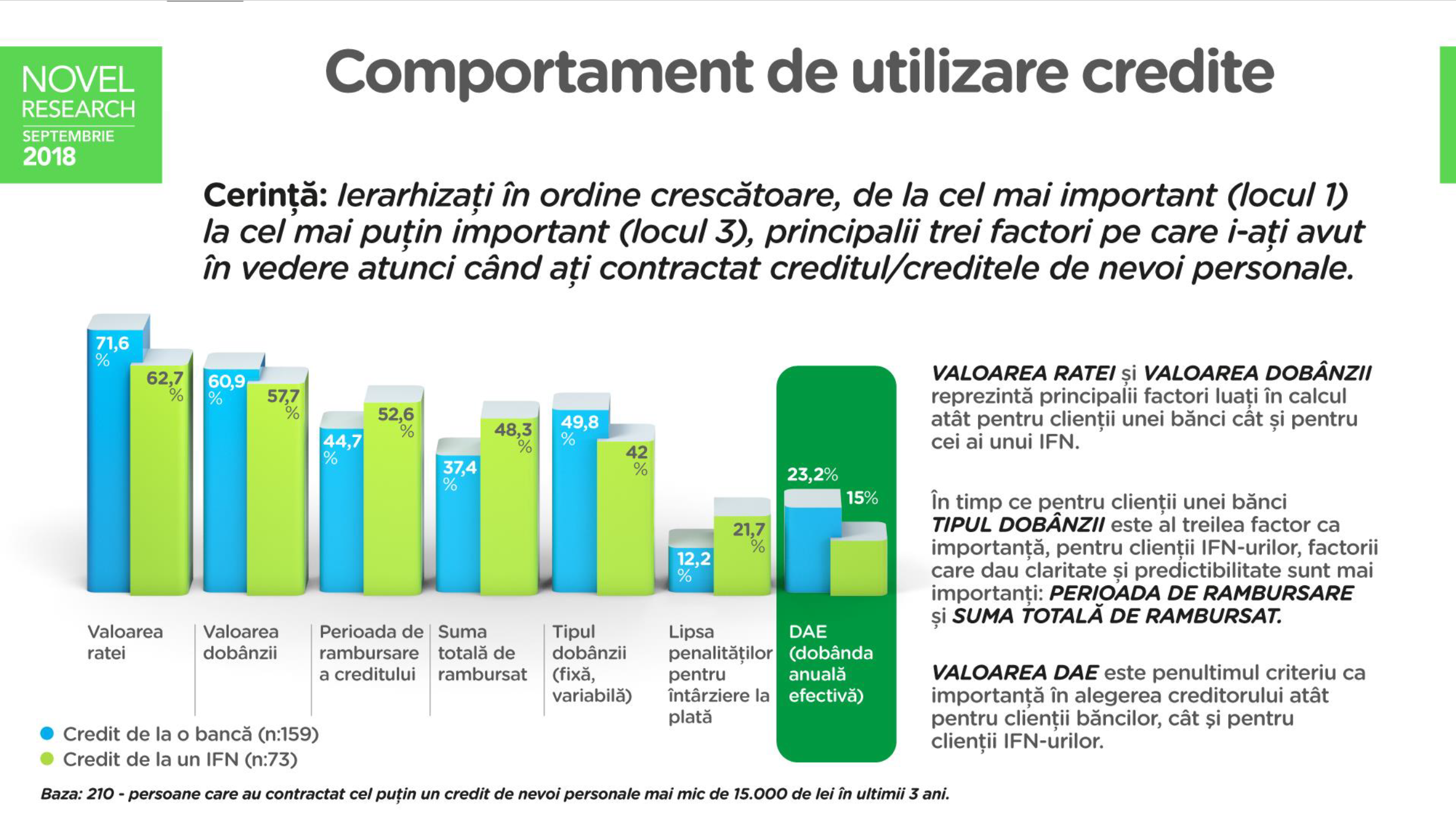

De altfel, românii care au accesat credite în ultimii 3 ani consideră că cele mai importante criterii în alegerea unui creditor sunt valoarea ratei și nivelul dobânzii. În timp ce, pentru clienții băncilor, tipul dobânzii este al treilea factor ca importanță, pentru clienții IFN-urilor, factorii care dau claritate și predictibilitate sunt mai importanți: perioada de rambursare și suma totală de rambursat. Valoarea DAE este penultimul criteriu ca importanţă în alegerea creditorului atât pentru clienţii băncilor, cât şi pentru clienţii IFN-urilor.

În ceea ce priveşte produsele financiare pe care le-au folosit în ultimii trei ani, aproape 30% dintre români spun că şi-au făcut un card de credit. Pe locul doi în clasament sunt creditele sub 15.000 de lei, accesate de 1 din 5 români. Peste 13% au contractat un împrumut de peste 15.000 de lei şi doar 6% dintre respondenţi au făcut un credit ipotecar.

Procente mari dintre cei intervievați au spus că nu împrumută niciodată mai mult decât ar putea da înapoi fără a avea dificultăți, se gândesc serios înainte să contracteze un credit și nu iau împrumuturi decât în situații de urgență, în vreme ce doar puțin peste 10% dintre respondenți au mărturisit că au tendința de a lua credite din impuls.

Cu privire la percepția asupra IFN-urilor, deși peste 41% consideră că nu sunt bune pentru nimeni și ar trebui închise, mai mult de două treimi dintre intervievați au fost de părere că, în lipsa acestora, mulți români nu ar mai avea de unde să împrumute bani în mod legal și problema socială s-ar agrava.

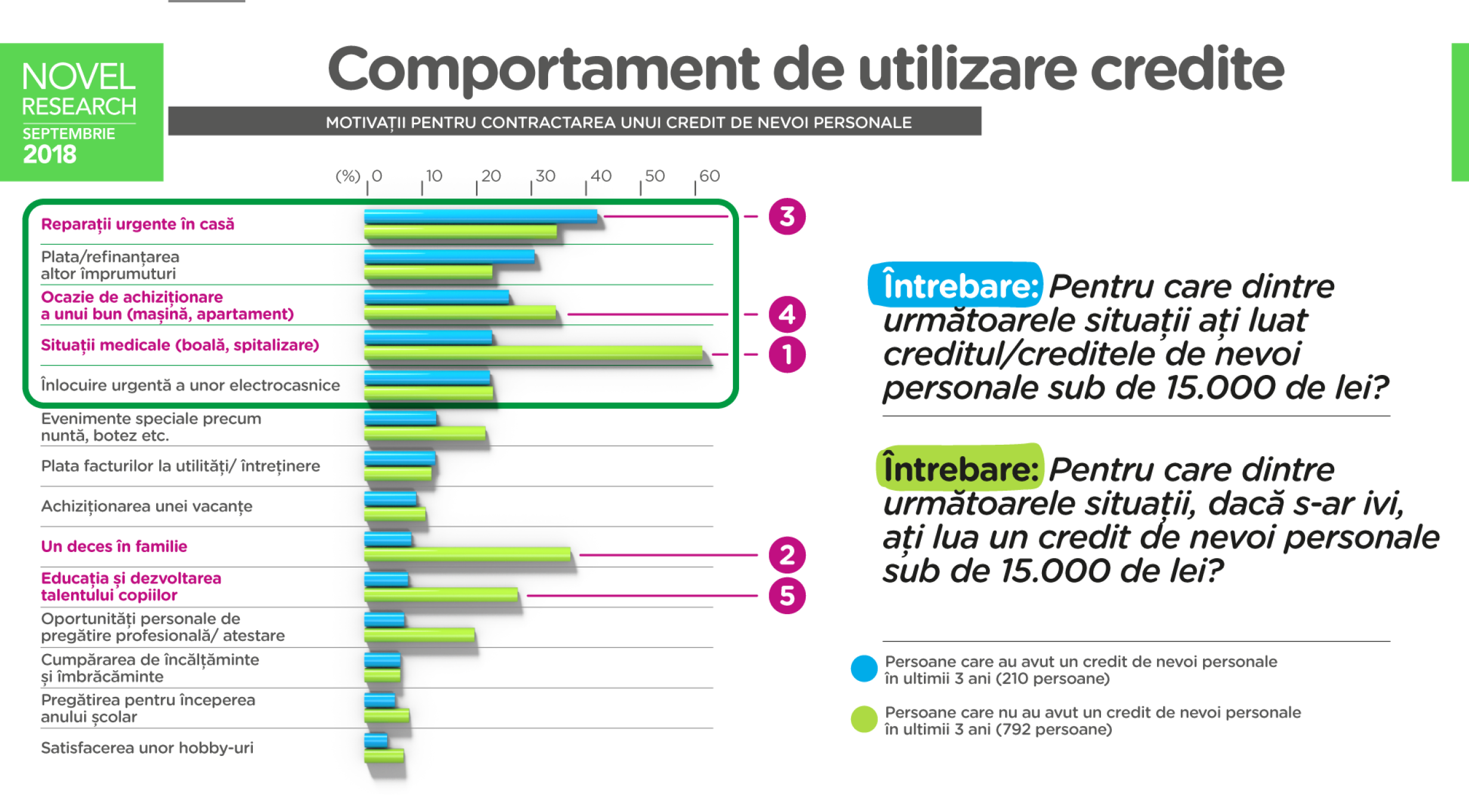

Majoritatea românilor care au luat un împrumut sub 15.000 de lei în ultimii trei ani, au folosit banii pentru îmbunătăţiri în locuinţă, refinanţarea altor împrumuturi sau achiziţionarea unei maşini sau a unei locuinţe. De asemenea, creditele au fost contractate pentru îngrijiri medicale sau evenimente în familie (nuntă, botez etc.). Dintre cei care nu s-au împrumutat în ultimii trei ani, dacă ar fi să o facă, majoritatea ar folosi banii pentru îngrijiri medicale, să acopere cheltuielile pentru un eveniment tragic în familie, îmbunătăţiri în locuinţă sau educaţia copiilor. Întrebaţi despre impactul unei măsuri de plafonare a DAE, românii cred că efectele negative s-ar răsfrânge cu precădere asupra celor aflaţi în situaţii sensibile: probleme medicale sau decesul cuiva din familie.

Studiul a fost realizat în septembrie 2018 de către compania independentă de cercetare Novel Research şi a avut două componente distincte: o cercetare cantitativă şi o cercetare calitativă. Pentru cercetarea cantitativă, eşantionul a fost de 1002 respondenţi, reprezentantiv la nivel național inclusiv pentru zona rurală, iar pentru cea calitativă au avut loc discuţii cu patru grupuri distincte de consumatori.

"DAE contează foarte puțin pentru români", a spus Szirmák, prezentând un studiu recent comandat de International Personal Finance cu privire la utilizarea creditelor de nevoi personale și nevoia de creditare a populației din România. Potrivit studiului, valoarea DAE este penultimul criteriu ca importanță în alegerea creditorului, atât pentru clienții băncilor, cât și pentru cei ai IFN-urilor, pe primele 3 locuri în topul importanței fiind valoarea ratei, valoarea dobânzii și perioada de rambursare.