Revolut a fost lansat în România în mai 2018. După mai bine de un an și jumătate de activitate, timp în care a câștigat utilizatori și notorietate, s-au strâns câteva întrebări importante de la utilizatori. Una dintre cele mai des întâlnite: ce știe ANAF despre banii din contul Revolut? O să încercăm să răspundem la această întrebare, dar și la altele, în articolul de față.

Tehnic, Revolut este un fintech. E un produs digital care oferă servicii financiare și, în prezent, este o alternativă la ceea ce-ți oferă o bancă. Sigur, are și câteva limitări, cum ar fi că Revolut nu-ți dă credite. Când vine vorba de digitalizare, stă mai bine decât foarte multe bănci din România și din străinătate, ceea ce cumva e de așteptat dat fiind domeniul în care activează.

În urmă cu un an, Revolut a obținut și licență bancară. Astfel, le poate permite utilizatorilor să își depună salariile direct în cont, iar depozitele să fie garantate până la 100 mii euro prin Schema Europeană de Garantare a Depozitelor. Totodată, le poate permite clienților descoperire de cont (overdraft), dar și împrumuturi.

Aproape de finalul lui 2019, Revolut are în România peste 920 mii de conturi. Iar în noiembrie acești clienți au efectuat 113 mii de retrageri de numerar și au făcut peste 48 mii de transferuri în lei. Acest serviciu e însă recomandat și pentru călătorii în afară, pentru că poți avea un cont în altă valută și faci conversia în aplicație. Astfel, după lei, cele mai utilizate monede sunt euro, lira sterlină și dolarul. Sunt însă disponibile pentru folosire toate monedele din Europa și altele din lume.

Totodată, pentru că 2019 a fost un an plin cu vești în sectorul financiar-bancar, poți adăuga cardul Revolut și în Apple Pay, serviciu lansat în România în iunie.

Dincolo de ce e și ce face Revolut, rămân curiozitățile și întrebările clienților și viitorilor clienți despre ce pot face ei cu un astfel de cont. Am încercat să răspund la acestea într-o discuție cu reprezentanții Revolut în România.

Relația Revolut cu ANAF, taxe și sume mari de bani

Revolut, aplicație card

În cazul relației cu autoritățile din România, care ar dori să cerceteze anumite aspecte financiare ale clienților, Revolut susține că nu este obligată să furnizeze informații despre posesorii conturilor.

„Autoritățile fiscale din Marea Britanie (Her Majesty's Revenue and Customs - HMRC) primesc cerințe de la alte autorități competente, precum autoritățile române, iar Revolut cooperează întotdeauna cu HMRC de fiecare dată când sunt primite astfel de solicitări”, a explicat compania.

Una dintre sperietorile pe care ANAF le are la îndemână este poprirea contului. Asta înseamnă blocarea conturilor până la soluționarea problemei, chiar dacă uneori se poate ajunge și la absurd cu poprire pentru 1 leu. Dar Revolut nu-i bancă în România. Ce se întâmplă cu banii tăi de-acolo?

Compania susține că nu are o relație directă cu ANAF, iar în prezent deține o licență pentru bani electronici de la Autoritatea pentru Conduită Financiară (Financial Conduct Authority - FCA) din Marea Britanie. Dat fiind că licența este obținută într-unul dintre statele membre ale Uniunii Europene, aceasta este pașaportată în Spațiul Economic European. România, implicit, face parte din acest spațiu.

„Nu am primit nicio solicitare de la ANAF până acum și nici un cont Revolut nu a fost poprit”, au comunicat reprezentanții companiei. S-ar putea ajunge în situația în care să ai poprire și pe contul respectiv? Probabil că da, dacă ANAF insistă, dar în prezent Agenția lucrează cu băncile și conturile în care, cel mai probabil, îți intră salariul direct, de aceea nici nu s-a concentrat pe conturi Revolut.

Situația s-ar putea schimba în momentul în care mai mulți utilizatori și-ar vira salariul direct în contul respectiv.

Revolut are însă mecanisme proprii prin care verifică dacă prin contul tău vrei să treci mai mulți bani. Și aici vorbim de sume mari de bani. Totul începe cu momentul când deschizi un cont și accepți termenii de utilizare care stipulează că ești obligat să respecți legislația în vigoare din țara în care ești. În România, de exemplu, ești obligat să declari veniturile pe care le faci și să fie impozitate. Așa se poziționează și Revolut.

„Este responsabilitatea utilizatorului să declare veniturile obținute și să plătească impozitul pe venit, dar și orice alte taxe aplicabile conform legii. Banii trebuie să fie raportați ca venituri și sunt supuși taxării. Revolut face demersuri pentru a verifica sursa fondurilor, când acest lucru este necesar”, a explicat compania.

Aici apare însă altă întrebare, una care frământă unii utilizatori: ce înseamnă „verificarea fondurilor”?

Bani trecuți prin Revolut pentru care trebuie să ai documente

Conform explicațiilor generale de pe site-ul companiei, aceasta nu vrea să fie angrenată într-o spălare de bani, așa că cere justificare pentru sume mari. Și e fix așa cum sună:

„Justificarea sumelor mari de bani înseamnă furnizarea documentelor care arată că sursa fondurilor este legitimă. Asta înseamnă că utilizatorii trebuie să trimită fluturașii de salariu, contractele sau orice alte documente care arată că ei sunt beneficiarii dividendelor, contractelor de vânzare-cumpărare etc.”

Pe site sunt trecute și cazurile în care ți-ar cere documente: salarii, economii, vânzări de imobile, monede digitale ca Bitcoin, împrumuturi sau moșteniri. Vinzi o mașină și vrei banii prin Revolut, dar suma e prea mare și sistemului automat de verificare i se pare ciudat? Adaugi contractul de vânzare - cumpărare. Asemenea și în cazul unei case. În cazul moștenirii, de exemplu, adaugi testamentul și o dovadă din partea băncii că ai primit fondurile respective. Cât despre economii, trebuie să adaugi extrase de cont de la bancă.

„Aceste documente sunt analizate de echipa noastră specializată în criminalitate financiară, iar timpul de soluționare depinde de claritatea documentelor furnizate. În anumite situații, Revolut este obligat să raporteze anumite cazuri individuale către agenții externe și să aștepte răspunsul acestora. Acest lucru se poate solda cu întârzieri într-un număr mic de cazuri. Suntem conștienți de impactul pe care suspendarea temporară a conturilor îl poate avea asupra utilizatorilor noștri și lucrăm în permanență pentru a debloca rapid conturile acestora, în cazurile în care acest lucru este posibil”, a explicat Revolut.

În cele mai multe cazuri, verificarea e gata în câteva minute. În altele, și atunci ai ghinion, poate dura mai mult. Un caz care a avut mai multă vizibilitate a fost, în România, cel al lui Dragoș Bucur care și-a trecut banii prin Revolut, i-au fost cerute documente, dar a durat mai mult decât s-ar fi așteptat ca să aibă acces la fonduri.

În noiembrie, el a spus că a avut o problemă similară și în trecut, când durat aproape o săptămână până și-a accesat fondurile.

Revolut nu a putut comenta situația, dat fiind că e vorba de un caz specific, dar explicația pe care am primit-o a fost că, dacă sistemele automate de monitorizare identifică o activitate suspectă, contul poate fi suspendat temporar.

„În perioada în care contul este suspendat nu putem să oferim acces la fondurile din contul respectiv, în concordanță cu cerințele de reglementare, până în momentul în care utilizatorul nu trimite dovezile care arată că sursa fondurilor este legitimă.”

Taxe, comisioane și relația dificilă cu băncile

Ca să alimentezi un cont Revolut o faci prin ceea ce compania numește top-up. Bagi cardul tău eliberat de bancă, setezi suma și autorizezi tranzacția. Sigur, banii pot fi transferați și altfel: îți trimite altcineva prin platformă sau direct în contul IBAN pe care îl ai alocat contului tău. Deocamdată, compania nu are IBAN pentru România, situație care se va schimba în viitor, dar nu există o dată certă pentru disponibilitate.

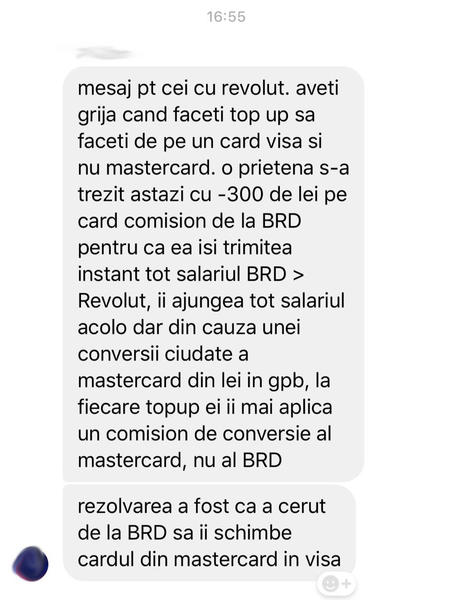

Cel mai des se discută însă de comisioane la top-up, pentru că fiecare bancă practică tarife diferite. Celor de la Revolut le-am prezentat cazul de mai sus, unde o clientă, și de cont BRD, și de cont Revolut, s-a trezit cu câteva sute de lei în comisioane. Pentru așa ceva, compania susține că nu poate comenta. E un caz individual și nu poate furniza detalii.

Dar, da, transferul de bani în contul Revolut te poate costa mai ales când: îl faci dintr-un cont de credit, nu de debit, și când nu ești atent la monedă. Între conturi de Revolut nu ai comisioane, dar banca ta s-ar putea să nu fie la fel de prietenoasă cu serviciile alternative sau cu transferurile către orice fel de cont. Comisioanele percepute de Revolut sunt disponibile online.

„[Cât despre comisioanele bancare] le recomandăm utilizatorilor să ia legătura direct cu băncile lor pentru orice întrebări. Acestea nu țin de Revolut și nu avem niciun control asupra lor”, a adăugat compania.

În final, ce ar trebui să reții despre Revolut e că este o alternativă a contului bancar. Nu neapărat mai bun, nu neapărat mai rău, ci o alternativă. Îți oferă, de exemplu, instrumente digitale care să te ajute să economisești mai ușor sau să vezi pe ce cheltui banii. Te ajută să-ți faci rapid o asigurare de călătorie sau a telefonului nou cumpărat.

În egală măsură, cum e cazul cu orice tehnologie, serviciu sau alegere, nu-ți pune toate ouăle într-un singur coș. Scenariile mele de utilizare pentru Revolut cuprind plăți cotidiene - cafea, mâncarea, Uber, alte tipuri de transport - și când călătoresc, că pot schimba la un curs bun, direct în aplicație, și plătesc în moneda locală, fără să pierd ceva bani la conversia în bancă din contul în lei. Și când vine vorba de trecerea unor sume mari de bani prin Revolut eu nu zic să n-o faci, că poate sunt bani curați, dar asigură-te că ai cum să-i justifici.

În 2020, Revolut va ajunge la un milion de utilizatori din România. E enorm, mai ales când te gândești că nu sunt bănci care au ajuns la așa ceva. Apoi, poate din 2020 vom avea și IBAN local. Atunci s-ar putea să se activeze și ANAF mai mult. Dar, după cum a zis și fondatorul companiei, asta e treaba statului: să se asigure că cetățenii își plătesc taxele. Și tu să te asiguri că plătești cele mai mici comisioane, sau deloc, la serviciile pe care le folosești. Și, evident, că aceste servicii sunt ușor de folosit.