Ministerul Finanțelor Publice (MFP) intenționează să atragă de pe piața internă 5 miliarde lei, în luna martie, conform prospectului. Este vorba de o emisiune de certificate de trezorerie cu discont de 400 milioane lei, iar restul sunt obligațiuni de stat de tip benchmark.

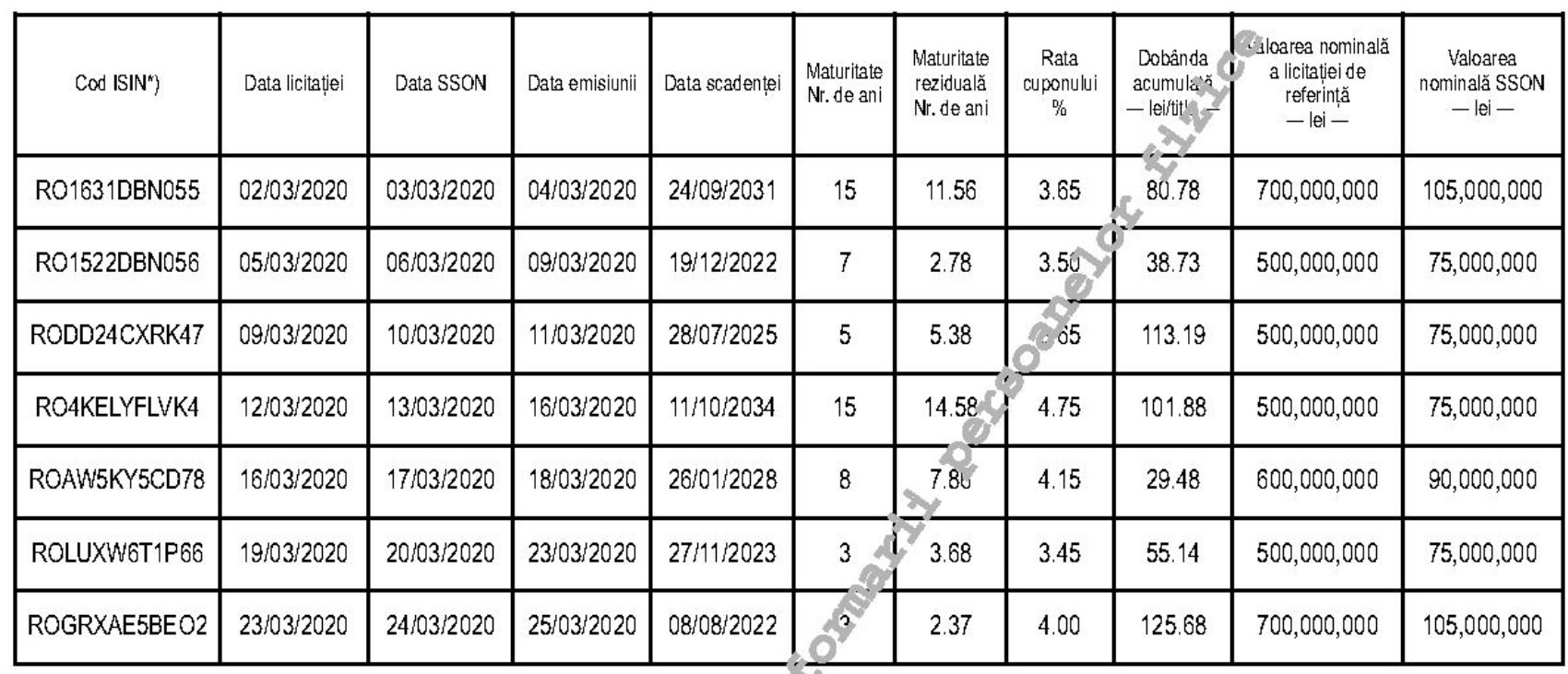

Prima licitație urmează a avea loc luni, 2 martie, fiind vorba de obligațiuni în valoare de 700 milioane lei, având o maturitate de 15 ani.

Calendarul emisiunilor de obligațiuni

Conform programului indicativ de emisiuni de titluri de stat aferent anului 2020, necesarul brut de finanțare la nivel guvernamental este de cca 86,9 miliarde lei, determinat de nivelul previzionat al deficitului bugetar, de 3,6% din PIB (cca 40,6 miliarde lei), precum și de volumul datoriei de refinanțat în anul 2020, în sumă de cca 46,3 miliarde lei.

„Ținând cont de obiectivul limitării riscului valutar cât și de cel al dezvoltării pieței titlurilor de stat, deficitul bugetar urmează să fie finanțat în proporție de cca 55% de pe piața internă și respectiv 45% de pe piața externă”, se arată în document.

Pe piața internă, Ministerul Finanțelor Publice are în vedere emiterea unui volum de titluri de stat în sumă de cca 55 - 57 miliarde lei, cu o structură a maturităților majoritar pe termen mediu și lung, utilizând următoarele instrumente:

- certificate de trezorerie cu discont pe termen scurt de până la un an, inclusiv;

- obligațiuni de stat de tip benchmark pe termen mediu și lung, lansate în anii precedenți și obligațiuni noi care se vor redeschide frecvent în funcție de cererea mediilor investiționale;

- titluri de stat destinate populației, cu maturități cuprinse între 1 an și 10 ani, cu un volum estimat de cca 10% din valoarea titlurilor de stat de emis pe piața internă (cca 6 miliarde lei).