Declanșarea pandemiei COVID-19, similar celorlalte epidemii care au marcat secolul XXI, are consecințe economice, sociale și financiare neașteptate, dar poate reprezenta și o bună ocazie pentru luarea de măsuri care să poziționeze mai bine România în fața unor astfel de șocuri externe, se arată în Raportul de stabilitate publicat luni de Banca Națională. Documentul face o amplă analiză privind impactul pandemiei asupra economiei românești.

Concluziile, pe scurt:

- 1. vom asista la reducerea semnificativă a remitențelor pe parcursul anului 2020 (cu circa 20%), pe fondul efectelor pandemiei COVID-19.

- 2. va crește economisirea și vor scădea investițiile din motiv de precauție pe fondul incertitudinii mai mari, dar și al unui dezechilibru între factorul capital și factorul muncă.

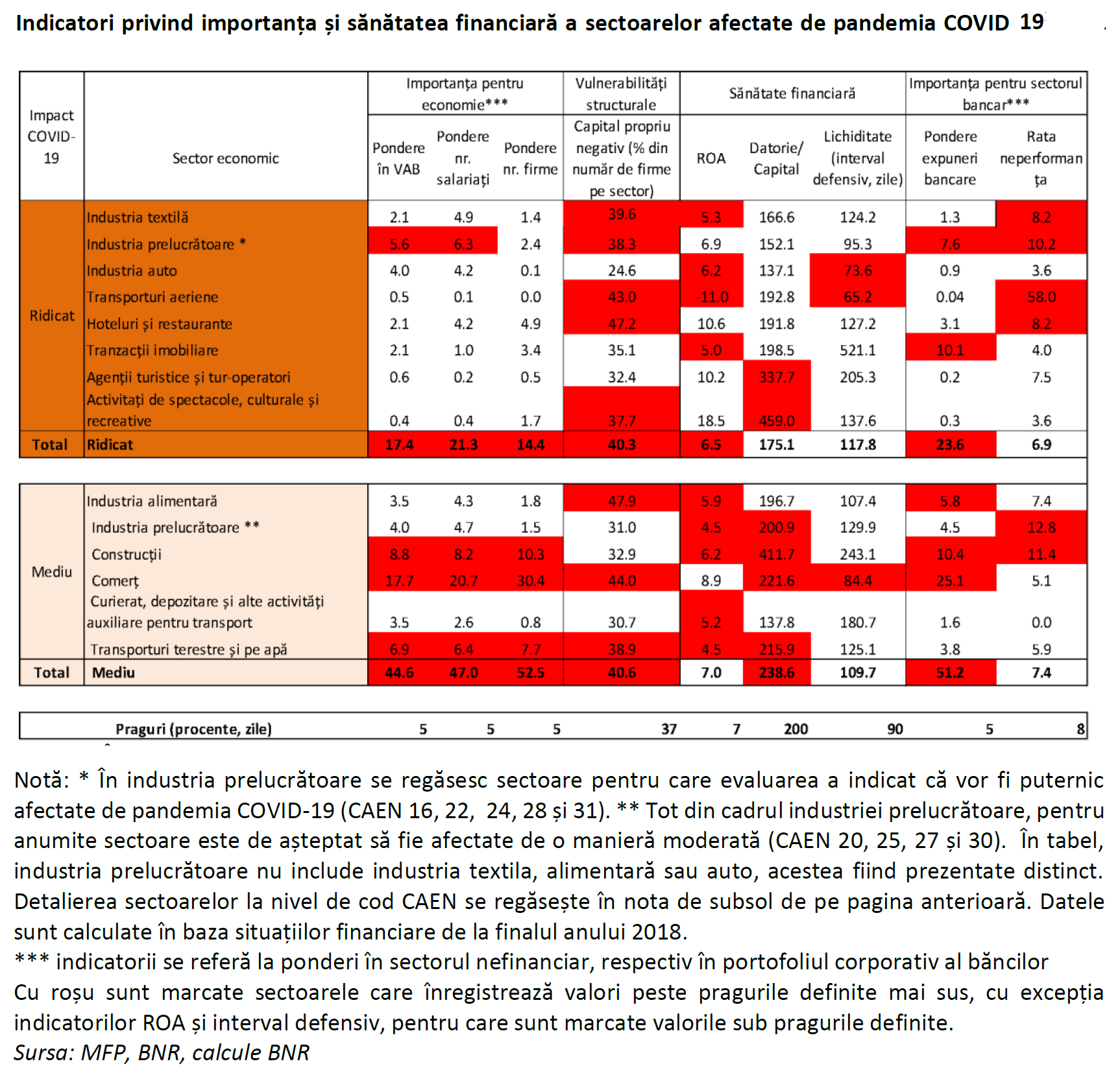

- 3. Vezi în text cele 17 sub-sectoare economice identificate de BNR care vor fi puternic afectate de pandemia COVID-19. Acestea au o importanță semnificativă în economie, reprezentând 14% din numărul total al companiilor și unde lucrează o cincime din forța de muncă totală.

- 4. Inegalitățile sociale se vor accentua, cele mai vulnerabile categorii fiind reprezentate de cei cu abilități mai scăzute și de tineri.

- 5. Circa un sfert din portofoliul băncilor este reprezentat de credite contractate de către firmele puternic afectate de pandemie.

- 6. În categoria firmelor cu o poziție precară de lichiditate sunt cele din industria metalurgică, industria auto, fabricarea de mobilă și transporturi aeriene. Creditele acordate companiilor din construcții au cea mai slabă calitate, având o rată de neperformanță de 11,4%.

Celelalte epidemii care s-au manifestat la nivel global de la începutul secolului XXI au fost: SARS (2003), gripa aviară (2003-2015), gripa porcină (2009-2010, declarată pandemie), MERS (2012), Ebola (2014) și Zika (2016). Spre deosebire de acestea, pandemia COVID-19 este cea mai complexă și mai severă, afectând societatea în toate aspectele sale, arată Raportul privind stabilitatea al băncii de emisiune.

Gradul de răspândire este mult mai ridicat (213 țări și teritorii afectate), singurul eveniment din trecutul recent relativ comparabil din această perspectivă fiind doar gripa porcină (201 de țări afectate), deși gradul de mortalitate este semnificativ mai redus. În plus, pandemia COVID-19 se remarcă și prin adoptarea de măsuri stricte de distanțare socială la nivel global.

Nivelul de incertitudine privind evoluția pandemiei este la maxim istoric, în timp ce indicatorul de aversiune la risc și cel de recesiune economică se află la valori similare celor din criza financiară din anii 2007-2008. Studiile recente privind impactul epidemiilor majore de gripă asupra economiei arată că efectele sunt atât de natura cererii, cât și a ofertei (Eichenbaum et al., 2020; Boissay and Rungcharoenkitkul, 2020) și sunt persistente (Jordà et al. 2020).

Efectele de natura cererii de bunuri și servicii sunt determinate de măsurile de distanțare socială și, respectiv, impactul acestora asupra veniturilor și consumului, pieței muncii și așteptărilor privind veniturile viitoare.

Inegalitățile sociale se pot accentua în urma declanșării unei epidemii, cea mai vulnerabilă categorie a forței de muncă fiind de regulă reprezentată de cei cu abilități mai scăzute, care desfășoară activități ce nu pot fi sistate sau tinerii. Furceri et al (2020) identifică o creștere a indicatorului Gini și o diminuare a raportului persoanelor angajate la total populație pentru forța de muncă cu pregătire de bază comparativ cu cei cu o calificare mai ridicată.

În plus, Banca Mondială estimează o reducere semnificativă a remitențelor pe parcursul anului 2020 (cu circa 20%), pe fondul efectelor pandemiei COVID-19 care au condus la diminuarea nivelului salarial și al nivelului de angajare în cazul muncitorilor sezonieri. În cazul României, acestea reprezintă o sursă importantă din veniturile disponibile ale populației, respectiv PIB (5%, respectiv 3% în anul 2019).

Este de așteptat ca revenirea în țară a unui număr ridicat de emigranți, cu consecințe asupra fluxului de remitențe, să genereze efecte negative inclusiv la nivelul soldului balanței de plăți. Efectele de natura ofertei sunt determinate de reducerea activității sau chiar închiderea unor afaceri, problemele din lanțul de ofertă și reducerea productivității, inclusiv restrângerea forței de muncă. Un canal important care se manifestă este cel al creșterii economisirii și reducerii investițiilor din motiv de precauție pe fondul incertitudinii mai mari, dar și al unui dezechilibru între factorul capital și factorul muncă. Se pot înregistra totodată și schimbări importante ale comportamentului consumatorilor și firmelor.

În plus, studii recente arată că piețele financiare penalizează diferit țările în funcție de gradul de afectare al epidemiilor. Dacă în cazul piețelor bursiere decalajul dintre țări se reduce relativ rapid, în cazul primelor de risc, măsurate prin marjele CDS, situația persistă. Deși pandemia este încă în derulare, a devenit evident că efectele economice și financiare sunt de necomparat cu cele ale celorlalte epidemii ale secolului XXI. Un eveniment cu amplitudine și răspândire foarte ridicată o reprezintă gripa spaniolă din perioada 1918-1919.

Magnitudinea și complexitatea pandemiei COVID-19 depășesc capacitatea individuală de răspuns a țărilor, necesitând o cooperare la nivel internațional, atât în domeniul sanitar (pentru identificarea celor mai bune soluții de tratament, prevenție și diagnosticare), cât și economic (în special pentru menținerea comerțului internațional) și financiar (inclusiv pentru găsirea de soluții pentru susținerea accesului la finanțare al piețelor emergente și în dezvoltare). Măsurile care au fost adoptate până în prezent ca răspuns la declanșarea pandemiei au fost de o amploare fără precedent, constând în intervenții fiscale, monetare și de natură prudențială.

Impactul asupra sectorului economiei reale

Spre deosebire de celelalte epidemii care au afectat România în secolul XXI (gripa aviară și gripa porcină), ceea ce caracterizează pandemia COVID-19 este gradul ridicat de răspândire, dar și amploarea măsurilor adoptate pentru reducerea efectelor acesteia.

Măsurile severe privind reducerea circulației, diminuarea sau chiar închiderea activității în unele domenii de afaceri sunt de natură să influențeze negativ mai multe sectoare economice, cu consecințe inclusiv asupra acelora care nu au fost afectate în primă instanță.

În baza datelor preliminare privind activitatea sectorială, au fost identificate 17 sub-sectoare economice care pot fi puternic afectate de contextul economic generat de pandemia COVID-19 și, respectiv, 17 sectoare care pot fi afectate de o manieră moderată.

- Sectoarele pentru care se anticipează un impact ridicat sunt următoarele (sub-sectoarele selectate sunt marcate în paranteze prin grupa CAEN): (i) Industria textilă (13,14,15), (ii) Industria prelucrătoare (16,22, 24,28 și 31), (iii) Industria auto (29), (iv) Transporturi aeriene (51), (v) Hoteluri și restaurante (55,56), (vi) Tranzacții imobiliare (68), (vii) Agenții turistice și tur-operatori (79) și (vii) Activități de spectacole, culturale și recreative (90,91,93).

- Sectoarele cu impact moderat următoarele (sub-sectoarele selectate sunt marcate în paranteze prin grupa CAEN) sunt: (i) Industria alimentară (10,11,12), (ii) Industria prelucrătoare (20,25,27,30), (iii) Construcții (41,42,43), (iv) Comerț (45,46), (v) Curierat, depozitare și alte activități auxiliare pentru transport (52,53), și (vi) Transporturi terestre și pe apă (49,50).

Potrivit băncilor, riscul de credit aferent tuturor sectoarelor de activitate a crescut în primul trimestru din 2020, cele mai ridicate niveluri fiind asociate sectoarelor transport și comunicații, energie și turism.

Sectoarele asupra cărora pandemia COVID-19 este de așteptat să aibă un impact ridicat au o importanță semnificativă în economie

Acestea reprezintă 14% din numărul total al companiilor nefinanciare, contribuie cu 17% la valoarea adăugată brută și angajează 21% din forța de muncă.

În plus, aproape o pătrime din portofoliul corporativ al băncilor este reprezentat de credite contractate de către firmele care au fost afectate într-o măsură importantă de pandemie. La nivelul activităților asupra cărora pandemia curentă a avut un impact ridicat, o parte dintre acestea reclamă o atenție mai mare având în vedere suspendarea totală a activității, la care se adaugă posibila diminuare a cererii din partea consumatorilor care s-ar putea manifesta ulterior fazei de vârf a pandemiei. Din perspectiva importanței pentru sectorul bancar, nu se identifică probleme semnificative, având în vedere că expunerea față de companiile din turism este de 0,2%, la care se adaugă circa 3% credite acordate firmelor din industria hotelurilor și a restaurantelor.

În ceea ce privește însă importanța pentru creșterea economică, sectorul hotelurilor și al restaurantelor, alături de comerț și transporturi au avut o contribuție importantă la creșterea PIB în anul 2019. Agențiile turistice și tur operatorii reprezintă 0,5% din totalul companiilor nefinanciare (3,5 mii firme), angajează 10 mii de salariați (0,25% din total) și generează 0,6% din VAB.

Din punct de vedere al sănătății financiare, indicatorii de profitabilitate (ROE) indică rezultate semnificativ superioare comparativ cu întreaga economie, însă aceste valori pot fi consecința unui grad de îndatorare peste pragul de semnal (338% nivelul datoriei raportate la capital, față de pragul de 200%).

În ceea ce privește capacitatea de a face față unei crize de lichiditate, companiile din turism sunt poziționate sub nivelul de alertă, având un indicator al lichidității generale supraunitar (106%). De asemenea, sectorul are o autonomie financiară relativ ridicată, indicatorul active curente (fără stocuri) raportate la cheltuielile operaționale zilnice (Interval defensiv -Defensive interval ratio, DIR-, este calculat ca (Active curente-stocuri)/(cheltuieli de exploatare + cheltuieli financiare-amortizare)/360. Pragul utilizat pentru evaluarea indicatorului este de 90 de zile) arată că firmele din turism își pot acoperi costurile timp de 205 zile.

- Industria hotelurilor și a restaurantelor este mai bine reprezentată din punct de vedere al contribuției la evoluția sectorului real: numărul firmelor se ridică la 5% din total (34,5 mii), aportul la valoarea adăugată brută este de 2%, iar la numărul angajaților de 4% (respectiv 171,6 mii). În ceea ce privește reziliența acestora, indicatorii de sănătate financiară arată că există divergențe notabile între sectorul hotelurilor și alte facilități de cazare și cel al restaurantelor și alte activități de servicii de alimentație. În cazul primei categorii, indicatorii de profitabilitate sunt la niveluri satisfăcătoare (ROE de 17%, ROA de 7%) și sunt obținuți pe fondul unui grad de îndatorare relativ scăzut (datorie pe capital 141%). Lichiditatea este la valori confortabile, iar nivelul autonomiei financiare indică faptul că acestea își pot acoperi cheltuielile operaționale zilnice din activele curente pentru 225 de zile. În schimb, restaurantele și firmele care asigură alte activități de servicii de alimentație au o profitabilitate semnificativ mai ridicată (ROE 76%, ROA 16,6%), însă această performanță la nivel agregat ascunde o serie de vulnerabilități structurale, cum ar fi faptul că jumătate din firme au capital negativ, iar gradul de îndatorare al sectorului este foarte ridicat (361%).

- Firmele pentru care este anticipat un impact ridicat generat de pandemia COVID-19 se confruntă cu nevoi diferite de finanțare și, respectiv, prezintă un spațiu destul de eterogen privind îndatorarea potențială, cu impact asupra sustenabilității creditării suplimentare a acestora. Structura lichidității și a îndatorării firmelor arată că în categoria firmelor care au o poziție precară de lichiditate, dar spațiu suplimentar de îndatorare sunt cele din industria metalurgică, industria auto, fabricarea de mobilă și transporturi aeriene. Dintre acestea, creditarea suplimentară a sectorului transporturi aeriene este asociată cu riscuri mai ridicate, acest sector fiind caracterizat de o profitabilitate negativă, precum și de o rată de neperformanță foarte ridicată (58%), pe fondul unei expuneri de doar 0,04% din portofoliul corporativ al băncilor. În schimb, industria auto prezintă o profitabilitate satisfăcătoare (ROE de 15%), un număr redus de firme cu capital negativ (25%), iar calitatea creditelor este bună (rata de neperformanță de 3,6%).

Din perspectiva valorii împrumuturilor, sectorul cel mai bine reprezentat în portofoliul băncilor este cel al comerțului, acesta cumulând circa 25% din expunerile corporative. În ceea ce privește structura creditelor nou acordate de bănci, aceasta urmează tiparul expunerilor sectoriale. Calitatea portofoliului de credite acordate acestui domeniu este ridicată, rata de neperformanță fiind la un nivel inferior celui mediu pentru sectorul companiilor nefinanciare.

La polul opus se află creditele acordate companiilor din construcții, care au cea mai slabă calitate, având o rată de neperformanță de 11,4%. Totodată, expunerile bancare față de segmentul tranzacțiilor imobiliare sunt importante (10%), iar acesta este anticipat să fie afectat într-o oarecare măsură de condițiile economice generate de pandemia COVID-19. Având în vedere că valoarea liniilor de credit care expiră în următoarele trei luni reprezintă doar 9% din totalul linilor de credit contractate, nu este de așteptat ca acest sector să se confrunte cu dificultăți foarte mari din punct de vedere al lichidității. Companiile din acest sector se finanțează însă într-o proporție mai mare (comparativ cu media pe economie) din piața externă. Din perspectiva băncilor, o presiune suplimentară asupra lichidității acestora ar putea proveni din utilizarea integrală de către companii a liniilor de credit netrase. În cazul sectoarelor puternic afectate, ponderea liniilor de credit neutilizate reprezintă 39% din valoarea totală a liniilor de credit acordate, însă raportate la expunerea bancară pe întreg sectorul de companii nefinanciare, sumele neutilizate din liniile de credit constituie 4%.

Din punct de vedere al riscului de reînnoire cu care s-ar putea confrunta companiile în momentul expirării liniilor de credit pe care le au de la bănci, sectorul transporturilor aeriene pare a fi cel mai expus la acest risc, având în vedere că peste jumătate din liniile de credit pe care le au puse la dispoziție expiră în iunie 2020. Cu toate acestea, firmele din acest sector mai au contractate și alte tipuri de credit pe care nu le-au utilizat integral, la care ar putea apela. Analiza surselor de finanțare ale companiilor afectate de pandemie arată faptul că atât sectoarele puternic afectate, cât și cele afectate moderat, nu se bazează într-o proporție foarte mare pe creditele interne, de la bănci și IFN. Valoarea acestora reprezintă 8% din pasiv (asemănător cu media la nivelul ansamblului companiilor nefinanciare), similar sectoarelor cu impact mediu (9%).

Alături de restrângerea anumitor activități economice, criza generată de pandemia COVID-19 a adus în discuție trei subiecte importante care vizează sectoarele agricultură și industrie alimentară, în cazul celui din urmă fiind anticipate efecte negative moderate: (i) nevoia de a scurta lanțurile de aprovizionare și de a reduce complexitatea acestora, (ii) asigurarea unui nivel adecvat de siguranță alimentară și (iii) digitalizarea mai amplă a proceselor de producție și distribuție.

- Efectele s-au resimțit atât pentru statele dependente în prezent de muncitori sezonieri (conform datelor asociației italiene a fermierilor Coldiretti, peste 25 la sută din producția agricolă a Italiei este realizată cu 370.000 de lucrători sezonieri, aproape o treime fiind români), cât și pentru cele care exportă forță de muncă.

În cazul primei categorii necesitatea automatizării a devenit mai acută, având în vedere restricțiile de circulație care s-au impus în contextul epidemiologic.

- Industria alimentară poate deveni un sector strategic în România, cu un rol în creștere inclusiv din perspectiva adaptării la un nou context climatic. Situațiile financiare arată că industria alimentară este un sector profitabil, însă performanța acestuia nu este foarte sustenabilă, având în vedere gradul de îndatorare ridicat și nivelul redus al lichidității. În plus, circa 25% dintre companii au o rentabilitate negativă, iar circa jumătate din firmele din industria alimentară nu pot genera profituri. În structură, o mare parte din societățile din acest sector sunt întreprinderii mici și mijlocii, iar sănătatea financiară mai precară este evidențiată și de ponderea semnificativă a companiilor cu capitaluri proprii sub limita reglementată (circa jumătate din companii).

Istoricul ratelor de neperformanță arată că acest sector este mai riscant comparativ cu media la nivelul portofoliului corporativ al băncilor. Implementarea de măsuri pentru dezvoltarea mai sustenabilă a acestui sector poate fi de natură să amelioreze și deficitul balanței comerciale cu astfel de produse. Din perspectiva cantității, firmele din România care au posibilitatea de a produce bunuri aflate pe lista celor importate au capacitatea de a realiza un nivel al producției, măsurat prin valoarea cifrei de afaceri, semnificativ mai ridicat decât cel consemnat în prezent.

- Un alt sector strategic în contextul actual este cel al industriei produselor farmaceutice și activitățile referitoare la sănătatea umană. Din perspectiva sănătății financiare, firmele din sectorul sănătate au o capacitate bună de a accesa finanțare bancară, înregistrând rezultate robuste, care se mențin pe parcursul ultimilor trei ani de raportări contabile. Profitabilitatea ridicată, echilibrul dintre capitaluri si datorii, precum și nivelul confortabil de lichiditate califică acest sector spre o finanțare bancară cu riscuri asociate mai scăzute. În plus, istoricul creditării firmelor din această categorie arată că acestea generează un nivel redus de credite neperformante.