La finele lui 2018, când domnul Ionescu s-a împrumutat la bancă ca să-și ia un apartament, rata lui era mică și nu-i producea fibrilații când venea ziua în care trebuia să o achite. În iunie 2021, rata urcase la 1366 de lei. După ce Isărescu a scumpit banii, la 1 august 2022, rata domnului Ionescua urcat brusc la 2043 de lei. Partea proastă e că va crește în continuare, deoarece vineri iar e ședință la BNR.

Situația d-lui Ionescu e următoarea:

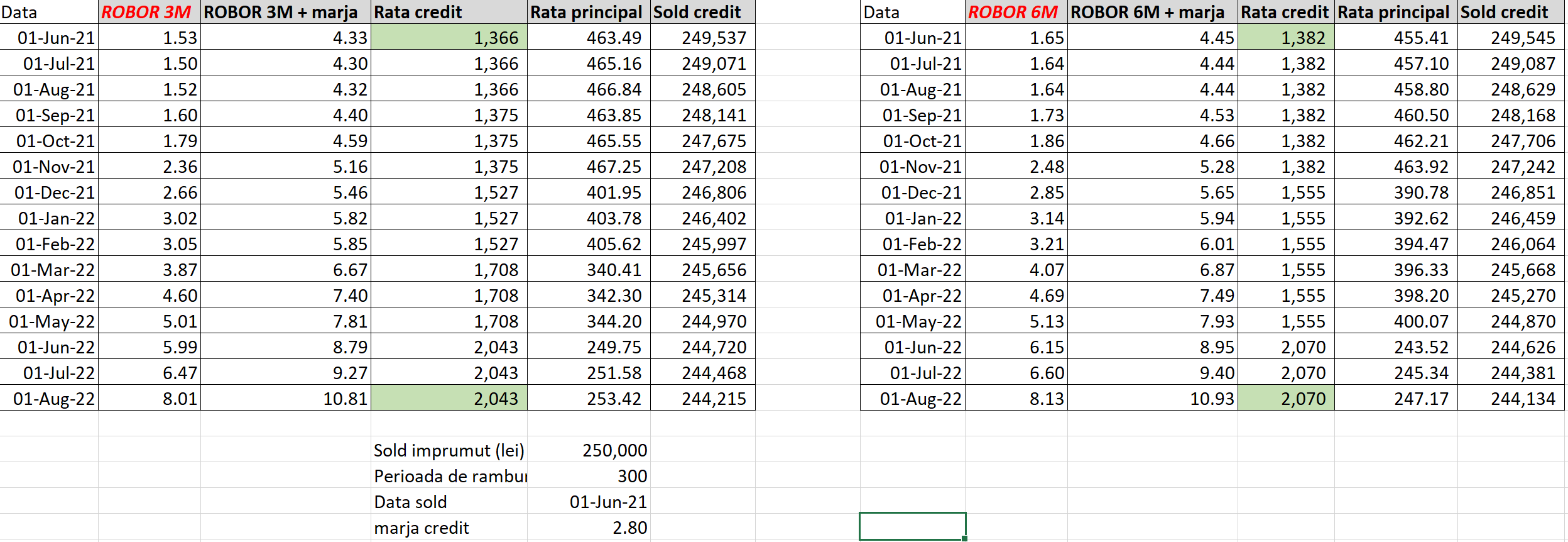

Are un credit acordat anterior lui 2019, ancorat la ROBOR, nu la mai noul IRCC, care în iunie 2021 avea un sold de 250.000 de lei și o perioadăa de rambursare rămasă de 300 luni. Marja creditului 2.7%, marjă fixă.

Dl. Ionescu l-a luat cu un ROBOR la 6 luni, dar alții au luat cu ROBOR la 3 luni.

- În cazul creditului cu ROBOR 6M, rata la 1 iunie 2021 era în valoare de aproximativ 1.382 lei, în timp ce la 1 august 2022 a ajuns la 2.070 lei (crestere de 50%, +687 lei)

- În cazul creditului cu ROBOR 3M, rata la 1 iunie 2021 era de circa 1.366 lei, în timp ce la 1 august 2022 a ajuns la 2.043 lei (crestere de 50%, +678 lei)

Reamintim că ROBOR 3M se actualizează la fiecare 3 luni, în timp ce ROBOR 6M la fiecare 6 luni.

Partea proastă e că vineri are loc o nouă ședință a CA al BNR pe probleme de politică monetară, unde cei 9 membri ai Consiliului de Administrație ar putea crește din nou dobânda-cheie, ceea ce se va traduce printr-o nouă creștere a ratelor.

În acest an, decizii de politică monetară la BNR vor mai fi luate în 5 august, 5 octombrie și 8 noiembrie, potrivit calendarului publicat de Banca Națională, fiecare din aceste zile putând consemna noi scumpiri ale leului.

Indicele ROBOR a trecut de pragul de 8%, iar inflația e de peste 15%, ambii indicatori dând semne de majorare.

E de preferat să trecem de la ROBOR la IRCC?

Încercăm să transmitem că dacă un client solicită să facă trecerea de la ROBOR la IRCC și această cerere se aprobă de către bancă, atunci acest proces este ireversibil. IRCC-ul are o altă perioadă de ajustare și este o medie ponderată care în trei luni de zile ajunge foarte aproape de media ROBOR-ului de la perioada la care ne raportăm, a explicat Bogdan Neacșu, CEO al CEC Bank și președinte ARB într-o discuție cu HotNews.

Încercăm să spunem clienților să nu aibă așteptări că acel IRCC va fi înghețat. Noi încercăm să le explicăm și să-i învățăm pe clienți să încerce să anticipeze, să se uite pe un orizont un pic mai lung decât luna viitoare. Fiecare bancă încearcă să găsească acele soluții pentru acele perioade din viețile noastre când trecem prin momente mai dificile, spune Neacșu.

O altă variantă ar fi să vă refinanțați împrumuturile

Băncile vor sprijini prin orice măsuri necesare clienții afectați financiar de noul context pentru a preveni o criză la nivel economic și social. Consumatorii debitori care întâmpină dificultăți financiare temporare pot apela la soluțiile individuale puse la dispozitie de bănci, inclusiv în baza OUG 52/2016. Băncile și consumatorii colaborează pentru a stabili motivele apariției dificultăților financiare și pentru a lua măsuri adecvate. Aceste măsuri individuale au avantajul că sunt calibrate corespunzător pe nevoile clienților, mai spune Bogdan Neacșu.

Consumatorii aflați în dificultate pot beneficia de o paletă largă de soluții puse la dispoziție de bănci precum refinanțarea totală sau parțială a contractului de credit, prelungirea duratei contractului de credit, schimbarea tipului contractului de credit, amânarea plății sumei totale sau parțiale a ratei de rambursare pentru o perioadă, oferirea unei perioade fără plăți, reducerea pe perioade scurte a ratei etc. Gradul de îndatorare mediu este 33% pentru creditele noi și de 42% pentru întreg portofoliul de credite imobiliare, ceea ce asigură o marjă de manevră pentru soluțiile individuale cu care se adresează băncile consumatorilor care întâmpină dificultăți financiare temporare.

Ce înseamnă creșterea dobânzii cheie a BNR pentru banii tăi?

De creșterea ratelor la credite am vorbit. Dacă ai depozite bancare, vei obține un randament mai bun (dar care va rămâne tot mult sub rata inflației). Nici asta de mâine, ci în funcție de fiecare bancă în parte.

Dacă ai carduri de credit, acestea ar putea fi brusc mai costisitoare. Dar să le luăm pe rând.

Oamenii sunt deja afectați de costurile tot mai mari ale vieții

Când BNR scumpește banii, costul împrumuturilor - că sunt pentru locuință, pentru mașină sau ca să mergi într-o excursie după toți anii de pandemie și restricții- va crește.

Prin creșterea ratei de referință BNR declanșează un efect de domino; direct sau indirect, împrumuturile se scumpesc, ceea ce duce (în termeni tehnici) la o scădere a cererii și la o frânare a inflației (ceea ce BNR urmărește, de fapt).

Creșterea dobânzilor de către băncile centrale (pentru că nu e doar cazul BNR) se datorează situației economice globale, mult mai complicate decât era în urmă cu doar doi ani. A venit pandemia, care a ”scurtcircuitat” lanțurile de aprovizionare, apoi războiul din Ucraina și sancțiunile impuse Rusiei, care au zguduit piețele energetice. Și continuă să o facă.

BNR va mai scumpi anul acesta banii, să fim bine înțeleși. Deocamdată, consumatorii resimt mai puternic creșterea inflației, dar efectele deciziilor BNR vor fi cu atât mai pronunțate cu cât banca centrală va urca mai sus dobânda cheie.

Pentru bănci, decizia BNR de marți nu aduce neapărat fericire

Cu cât mai mult cresc ratele la credit, cu atât mai mult crește probabilitatea ca oamenii să gâfâie la rambursarea creditelor, iar o parte din ele să devină neperformante, ceea ce îi ustură pe bancheri la bani, fiind nevoiți să constituie rezerve financiare (provizioane) la BNR. Dacă mai punem la socoteală că ei vor fi nevoiți să recompenseze mai bine deponenții (adică să mai scoată alți bani în plus din buzunare), nici băncile și nici consumatorii nu sunt fericiți de deciziile boardului prezidat de Mugur Isărescu. Și atunci, de ce tot scumpește BNR leii?

Ce sunt de fapt ratele dobânzilor de referință?

Indicii de referință bazați pe rata dobânzii – cunoscuți și sub denumirile „rate ale dobânzilor de referință”, „rate de referință” sau „dobânzi de referință” – stau la baza tuturor tipurilor de contracte financiare, precum credite ipotecare, descoperiri de cont și alte tranzacții financiare mai complexe, spune Banca Centrală Europeană. Ele au un rol esențial în sistemul financiar și în cel bancar, precum și în economie în ansamblu. Dar ce anume le face atât de importante? Și din ce motive sunt, în prezent, reformate?

Ratele dobânzilor de referință sunt utilizate atât de persoane fizice și firme la nivelul întregului sistem economic.

Băncile le utilizează atunci când acordă împrumuturi clienților.

Companiile pot utiliza ratele dobânzilor de referință pentru a evalua poziții bilanțiere; cu alte cuvinte, aceste rate permit unui contabil să calculeze mai ușor care este, în ultimă instanță, valoarea companiei (mai exact, a activelor financiare pe care aceasta le deține).

Alte utilizări ale ratelor dobânzilor de referință includ: calcularea penalităților pentru descoperirile de cont aferente conturilor de numerar, calcularea dobânzilor pentru unele depozite ale persoanelor fizice și acordul privind dobânzile la credite ipotecare și împrumuturi pe segmentul de retail.