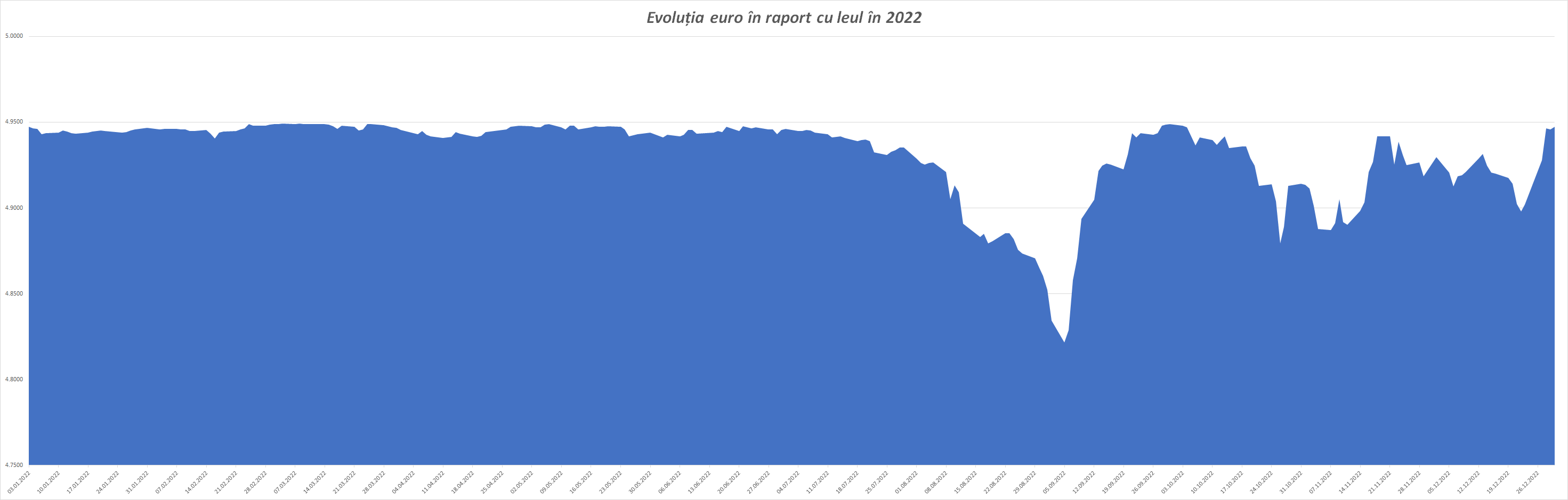

Moneda euro a început anul la 4,94 lei și îl încheie la același nivel, fluctuațiile fiind minore. Asta datorită politicii Băncii Naționale de flotare conbtrolată a monedei naționale. Din partea cursului nu au fost surprize. Dar când ne uităm la ROBOR și IRCC, lucrurile nu mai sunt atât de limpezi.

Cursul euro/leu nu rezervă (deocamdată) mari surprize pentru 2023

Evoluția cursului eur/ron de-a lungul acesti an.

BNR are această politică de flotare controlată a cursului leului, prin care elimină aprecierile sau deprecierile de amploare ale monedei naționale. Leul a rămas relativ stabil în 2022 și am putea anticipa că la fel se va întâmpla și în 2023.

Cursul EURRON a înregistrat o scădere notabilă în primele două luni ale T3’22, în concordanță cu direcția politicii monetare a BNR și alimentat de un optimism în piețele financiare, de interesul mai puternic al investitorilor pentru titluri de stat denominate în lei și de factori sezonieri (de ex.remitențele migranților).arată un raport al BRD.

La început de septembrie, EURRON a afișat o inversare bruscă a tendinței, ștergând complet câștigurile anterioare, deoarece sentimentul de risc s-a înrăutățit pe fondul atitudinii marilor bănci centrale (FED și BCE) odată cu debutul crizei energetice și a tensiunilor geopolitice. În opinia cercetătorilor s-a confirmatastfel

natura nesustenabilă a aprecierii rapide din perioada anterioară, nesusținută de schimbări similare în fundamentele economice ale României.

Pentru 2023, riscurile la adresa cursului vin din incertitudinile externe, dar și din potențiale derapaje interne (deficit fiscal ieșit de sub control, de pildă)

Pentru 2023, ne așteptăm ca cursul de schimb EUR/RON să treacă spre un interval de echilibru mai mare de [4,95- 5,05], mai spune BRD. Între timp, presupunând că impactul negativ al blocajelor din lanțurile de aprovizionare se reduce iar impactul direct al războiului din Ucraina se estompează ori deficitele gemene mai scad, am putea vedea și o apreciere treptată a leului, dar asta mai degrabă din 2024.

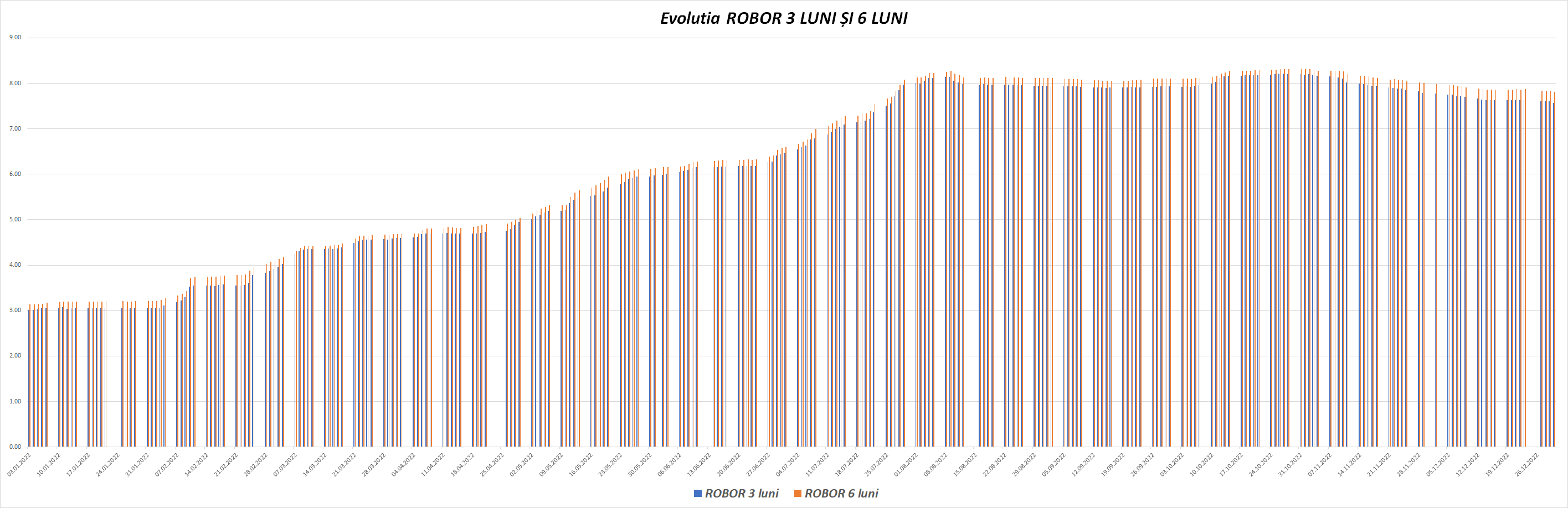

ROBOR- tendință ușoară de creștere

În 30 decembrie, ROBOR 3 M era 7,57%, iar cel la 6 luni era 7,81%. La începutul aceste an erau în jur de 3%

Mai jos, evoluția ROBOR 3M și 6M

Ciprian Dascălu, economistul șef al BCR: În scenariul de bază, ciclul de majorare a ratei cheie s-a terminat

Potrivit acestuia, dacă ținem cont de așteptările privind viitoarele măsuri ale băncilor centrale din regiune, mai ales din Polonia, Dascălu spune că în scenariul de bază, ciclul de majorare a ratei cheie s-a terminat și în România, mai ales dacă rata inflației nu va mai surprinde în sus față de așteptări în lunile următoare. „Totuși, spune Dascălu, e greu de crezut că vom avea un mesaj clar că s-a terminat ciclul de întărire a condițiilor monetare având în vedere incertitudinile semnificative asociate oricărei prognoze macro în contextul actual”.

„O majorare de 25 de puncte de baza a ratei dobânzii de politică monetară a BNR la următoarea ședință din 10 ianuarie este un scenariu de luat în considerare, dar cu o probabilitate mai mică de realizare decât cel de bază. Aceasta nu ar schimba semnificativ condițiile monetare, ci ar avea mai degrabă rolul unui semnal de continuare a luptei cu inflația. Evoluția recenta a cursului EUR/RON temperează într-o anumită măsură nevoia de creștere a ratelor de dobândă”, mai spune Ciprian Dascălu.

Vedem ROBOR 6M în intervalul 8-9% în următoarele două trimestre, adaugă economistul principal al BCR. Evoluția cursului de schimb va avea un rol important în politica BNR de management al lichidității și, implicit, asupra ratelor de dobândă de pe piața interbancară.

Adrian Codirlașu, CFA România: „Ceea ce ar putea conduce la o majorare a ratei de dobanda la leu este un FED in continuare agresiv

Cred ca sunt șanse ca această dobândă de politică monetară să fie maximul pentru acest ciclu de majorare, explică Adrian Codirlașu, vicepreședinte CFA România. În opinia sa, două sunt motivele care să susțină această ipoteză:

„ Comparativ cu regiunea (Polonia, Cehia), rata de dobanda de politica monetara in Romania este similara cu cele din Polonia si Cehia (care au rate de inflatie usor mai mari decat Romania). Din septembrie (in ultimele 3 sedinte), banca centrala a Poloniei a mentinut rata de dobanda la 6.75%, rata curenta a inflatiei fiind de 17.9%. Din iulie, banca centrala a Cehiei a mentinut rata de dobanda de politica monetara la 7%, cu inflatia atingand 18% in septembrie (in octombrie rata inflatiei s-a redus la 15.1%). Prin urmare mentinand rata de dobanda de politica monetara la acest nivel, impactul asupra cursului de schimb, EURRON, care este folosit si ca ancora anti-inflationista este neutru”, explică Codirlașu primul argument.

Cel de-al doilea motiv ar fi că rata inflației în Romania dă semne că a atins varful, iar probabil, incepand cu anul viitor va fi observabil trendul descrescator. Mai mult, cresterea economica va incetini, spune economistul, ceea ce este un factor deflationist. Un alt factor deflatrionist este pretul gazului metan care a scazut puternic in UE si a condus si la scaderea pretului energiei electrice.

„Ceea ce ar putea conduce la o majorare a ratei de dobanda la leu este un FED in continuare agresiv, BNR chiar mentioneaza FED in comunicatul de presa aferent deciziei de politica monetara atentia la deciziile FED. Insa si aici se creaza premisele reducerii pasului de crestere a ratelor de dobanda la USD, avand in vederea ultimele cifre de inflatie din SUA (reducerea peste asteptari in octombrie atat a inflatiei headline cat si a inflatiei core).

In aceste conditii probabil si in cazul ROBOR este posibil ca valoarea maxima sa fi fost deja atinsa si de aici trendul sa fie foarte usor descrescator (avand in vederea asumarea de catre BNR, in continuare, a unui control strict al lichiditatii). De exemplu, pentru ROBOIR 3M anticipatiile medii conform ultimului sondaj al CFA Romania sunt in jur de 7.4% pentru septembrie 2023. In aceste conditii si ROBOR la 6 luni ar scădea sub 8%.

Incertitudinea ramane insa ridicata avand in vederea razboiul din Ucraina, o escaladare a Rusiei, de exemplu oprirea posibilitatilor de export de cereale a Ucrainei poate readuce presiune asupra preturilor alimentelor si implicit asupra inflatiei. In ceea ce priveste gazul metan si petrolul, nu cred ca Rusia mai are capacitatea de a influenta, prin oferta, preturile din UE”, mai precizează Adrian Codirlașu.

În primul trimestru din 2023 este posibil să mai vedem unele creșteri ale ROBOR (nu chiar să ajungem până la 10%)

În opinia unui alt bancher, prin creșterea de doar 50 puncte de bază, BNR semnalează că se apropie de sfârșitul de ciclu de creșteri de dobândă, însă în același timp lasă deschisă și portița către alte creșteri în viitorul imediat, dacă vă fi nevoie.

„Încă sunt foarte multe incertitudini. Deci nu pare că BNR ar vrea să urmeze aceeași strategie cu a altor bănci centrale din regiune, respectiv creșteri mai rapide urmate de pauze. Prin urmare, este foarte posibil să vedem o noua creștere la ședință de politica monetara din ianuarie”, explică bancherul citat.

În ceea ce privește dobânzile din piața interbancară, vedem că dobânzile overnight sunt practic aproape de nivelul facilității de depozit. Treptat, și scadențele mai lungi sunt impactate. Deci deocamdată tendința pare mai degrabă una ușor descendentă spre sfârșitul anului 2022.

Ceea ce se va întâmpla în 2023 depinde foarte mult de o serie de factori, precum: evoluția preturilor la energie, evoluția inflației și a șomajului în SUA, unde discuția despre inflație nu este atât legată de energie, cât de cantitatea de bani din economie și de situația de pe piața muncii.

„Ca să concluzionez, cifrele cu care lucrăm noi pentru în 2023 sunt că pornim anul de la dobânzi similare cu ce avem în prezent. Apoi în Q1 2023 este posibil să mai vedem unele creșteri (nu chiar să ajungem până la 10%), dar estimăm că terminăm 2023 sub nivelurile de acum”, mai spune bancherul citat.

La o creștere exagerată a ROBOR ar suferi toată lumea

O creștere a ROBOR LA 10% ar aduce suferințe tuturor. Cei împrumutați și-ar vedea ratele crescând foarte mult și pe unii i-ar aduce în imposibilitatea de a le mai achita (indiferent că sunt pe ROBOR sau pe IRCC). Băncile ar suferi pentru că ar vedea crescând rata de neperformanță, ceea ce le-ar obliga să dea bani BNR-ului (sub forma provizioanelor), iar șefii băncilor ar avea de dat explicații acâionarilor.

La rândul ei, BNR s-ar vedea cu indicatorii de performanță bancară deteriorați iar cei de la Supraveghere ar intra alarmați pe fir ca să vadă ce e de făcut pentru a repara problema.

Studiu de caz la un ROBOR de 10%

Exemplu cu ROBOR 3M cotat la 1%: Să presupunem o persoană care s-a împrumutat în septembrie 2017, plătea o rată la bancă era de 1000 lei (400 lei drept sold al creditului + 600 lei dobânzi). Din cei 600 lei cât reprezentau dobânzile, 500 lei erau marja băncii, iar 100 lei erau aferenți indicelui ROBOR 3M (care, așa cum am stabilit, era cotat la 1% în acel moment).

Exemplu cu ROBOR 3M cotat la 10%: Menținând exemplu de mai sus, dar aplicând creșterea indicelui de referință, persoana în cauză ar fi avut de achitat tot 400 lei soldul creditului + 500 lei marja băncii (care rămân neschimbate comparativ cu exemplul de mai sus) + 1000 lei datorați ROBOR-ului de 10%. În felul acesta, rata lunară ajunge la 1900 lei, aproape dublu față de varianta prezentată anterior, pentru același împrumut, cu un ROBOR cu valoare mare (Sursa calculelor)

Cum se calculează ROBOR

Ratele dobânzilor de referință ale pieței monetare interbancare ROBID/ROBOR se calculează zilnic, de către Reuters ca medie aritmetică a ratelor de dobândă afişate de un numar de 10 bănci comerciale, selectate de BNR potrivit unor criterii mai complexe. Lista celor 10 bănci se actualizează periodic.

Lista celor 10 participanți la calculul ratelor dobânzilor de referință ale pietei monetare Interbancare ROBID/ROBOR este publica, iar cotațiile afişate de către fiecare participant sunt disponibile în paginile RBOR1 şi RBOR2 din sistemul Reuters. Pentru calculul ROBID/ROBOR se utilizează cotatille bancilor participante, afisate într-un interval de 15 minute înainte de ora 11:00 a.m. (ora României).

Data decontării este data zilei in care a fost efectuat calculul ratelor de referință pentru scadenta overnight (O/N); data următoarei zi lucrătoare pentru scadența tomorrow/next (T/N), respectiv, două zile lucratoare (spot) pentru toate celelalte scadențe

In ceea ce priveşte marja maximă permisă dintre cotațiile afişate pentru calculul ROBOR/ROBID, aceasta este de 0.50 puncte procentuale pentru scadențele O/N, 1 săptămână, 1 lună, 3 luni şi respectiv 0,75 puncte procentuale pentru scadentele de 6 luni, 9 luni.

Vezi aici Regulamentul complet al BNR cu privire la calculul ROBOR

Consiliul Concurenței a demarat mai multe inspecții la cele 10 bănci care participă la calculul ROBOR, suspectând o înțelegere între ele

Consiliul Concurenței a demarat mai multe inspecții în București la sediile celor 10 bănci care participă la calculul ROBOR, în cadrul unei investigații în care suspectează o înțelegere între bănci pentru fixarea la un nivel cât mai ridicat a ratei dobânzi. Potrivit surselor HotNews.ro, investigația demarată de Consiliul Concurenței este recentă, dar pregătirile și analizele sunt mai de durată.

Președintele Consiliului Concurenței, Bogdan Chirițoiu, a confirmat că autoritatea investighează dacă băncile s-au înţeles între ele pentru a stabili indicele ROBOR, dar a subliniat că nimeni nu trebuie considerat vinovat până nu se dovedeşte acest lucru.

"În mod normal nu se află de operaţiunile noastre decât ulterior desfăşurării controalelor. În general companiile nu sunt interesate să povestească dacă sunt controlate, iar noi menţinem discreţia. Dar, într-adevăr, trebuie să confirm că există un control în desfăşurare la principalele bănci din ţară. Dar este doar un control, nimeni nu e vinovat până nu dovedim că e vinovat. Vom vedea cum vor decurge lucrurile", a precizat Bogdan Chiriţoiu, în emisiunea "Banii, azi" de la TVR Info, potrivit Agerpres.

Chirițoiu a subliniat că nu nivelul unui preţ este problema din punctul de vedere al autorităţii de concurenţă, ci dacă acest preţ a fost format prin practici anticoncurenţiale.

Ce bănci participă la calculul ROBOR

ROBOR este rata dobânzii la care băncile care contribuie la calcularea acestui indice sunt dispuse să ofere împrumuturi sub formă de depozite în lei celorlalte bănci contributoare.

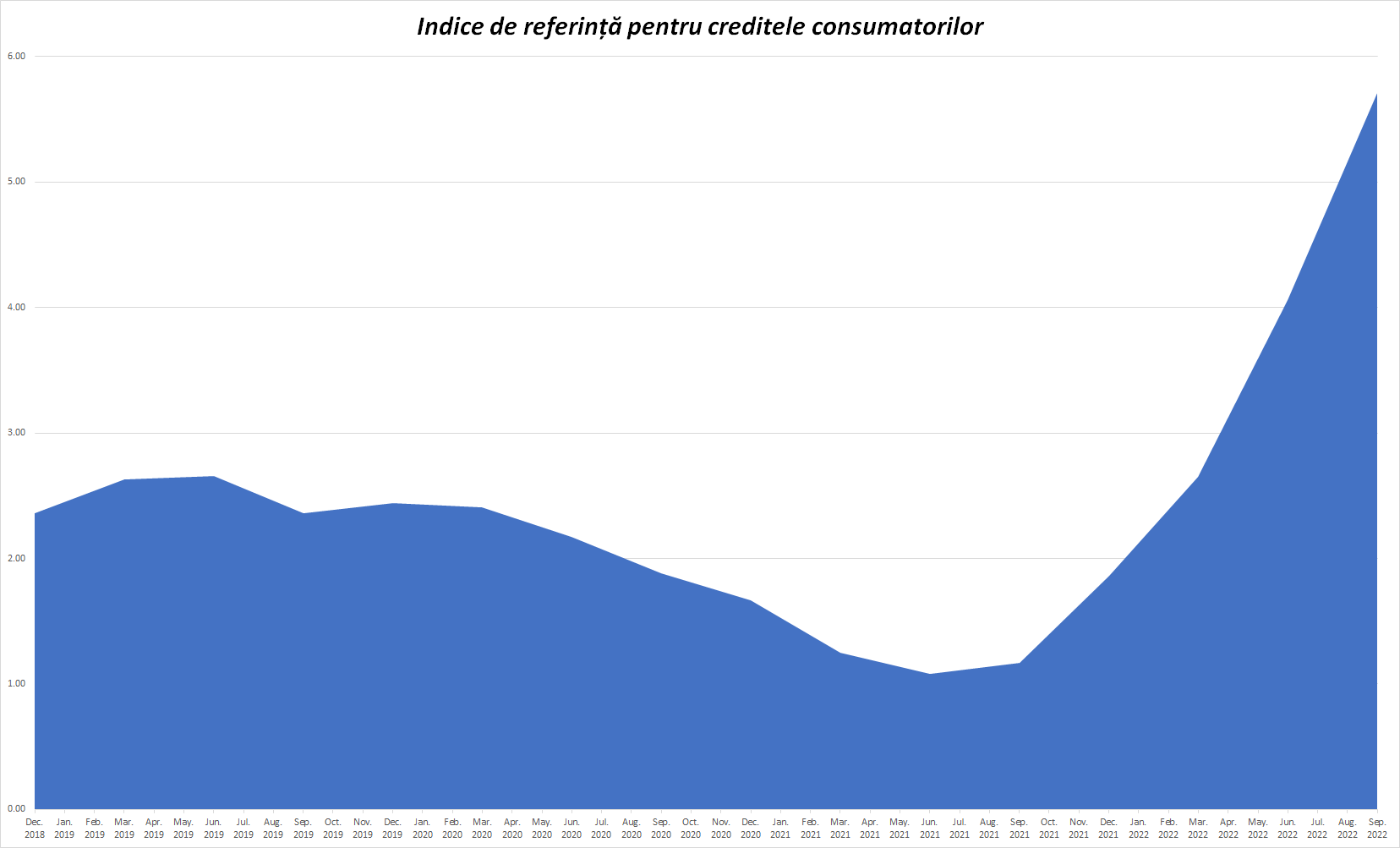

IRCC: BNR a publicat vineri noua valoare a indicelui: 5,71%

Vezi mai jos evoluția IRCC în 2022

BNR a publicat vineri noua valoare a IRCC ( Indicele de referință pentru creditele consumatorilor), calculat ca alternativă a ROBOR. De la 4,06%, acesta a urcat la 5,71%. În România sunt circa 460.000 de oameni cu credite ancorate la IRCC.

Cum se calculează IRCC

Indicele se calculează zilnic și trimestrial. IRCC zilnic se calculează de BNR reprezintă media ponderată (cu volumele tranzacțiilor) a ratelor de dobândă ale tranzacțiilor de pe piața monetară interbancară.

Calculul IRCC trimestrial se stabilește drept media aritmetică a valorilor IRCC zilnice comunicate pentru trimestrul anterior (se iau in considerare toate zilele lucrătoare din trimestru), urmând a fi aplicat de bănci pentru trimestrul următor.

Ce soluţii au românii cu credite raportate la IRCC?

Specialiștii recomandă oamenilor să îşi refinanțeze acum creditele şi să aleagă dobânda fixă. Prin refinanțare, debitorii pot stagna valorile ratelor pe dobânda fixă aleasă, pentru o perioadă de 3-5-8-10 ani sau pe mai mulți ani, evitând ca ratele să le crească și mai mult în viitor.

„Principala variantă pe care o au românii cu credite raportate la IRCC este una simplă şi la îndemână prin care aceştia se pot proteja de efectele creşterii indicelui şi anume prin refinanţare în credit cu dobândă fixă. Dobânda fixă îi oferă debitorului un cadru sigur și stabil, protejându-l de viitoarele fluctuaţii ale IRCC și păstrându-i rata la aceeași valoare pe toată perioada de dobândă fixă. Recomand în continuare refinanțarea pe dobândă fixă, măcar pentru 3 ani, deoarece IRCC pare să nu scadă nici de la 1 aprilie 2023, ci va rămâne în jurul a 6% și nu putem previziona încă ritmul de scădere, dacă va fi accelerat sau lent. Principalul avantaj este acela că debitorii câștigă timp și siguranță, căci în perioada de dobândă fixă, piața bancară se va stabiliza, IRCC va scădea, iar dobânzile variabile se vor diminua”, explică Valentin Anghel, CEO & Founder AVBS Credit.

Cei afectaţi de creșterile IRCC își pot diminua astfel valorile ratelor la credit și apoi le pot „îngheța” temporar prin refinanțarea pe dobândă fixă.

Dar, foarte multe lucruri depind de decizia de la începutul lunii ianuarie (în 10 ianuarie) a celor 9 membri ai Consiliului de Administrație se întâlnesc într-o ședință pe probleme de politică monetară în care ar putea scumpi iar banii.

Sursă foto : © Elena Crk | Dreamstime.com