7,8 milioane de români contribuie la Pilonul II de pensii (pensie obligatorie administrată privat) și au în administrarea celor șapte fonduri de pensii active nete de 88 miliarde de lei, însă războiul din Ucraina, inflația record generată de creșterea prețurilor la energie și alte materii au dus la scăderea cu aproape 6% a valorii activelor în primele cinci luni din acest an, arată datele APAPR. Administratorii spun însă că nu ar trebui să avem motive de panică.

Asociația pentru Pensiile Administrate Privat din România (APAPR) a prezentat miercuri într-o conferință de presă bilanțul primilor 14 ani de funcționare pentru Pilonul II de pensii private obligatorii, respectiv perioada 20 mai 2008 - 31 mai 2022.

Câștig net de 16,3 miliarde de lei în 14 ani. Ce plăți s-au făcut în Pilonul II

Potrivit datelor APAPR, 7,8 milioane români contribuie în prezent la 7 fonduri de pensii Pilon II. În cei 14 ani, în sistem românii au virat contribuții brute de 72,5 miliarde de lei, iar în urma investițiilor activele nete administrate a ajuns la peste 88 miliarde de lei.

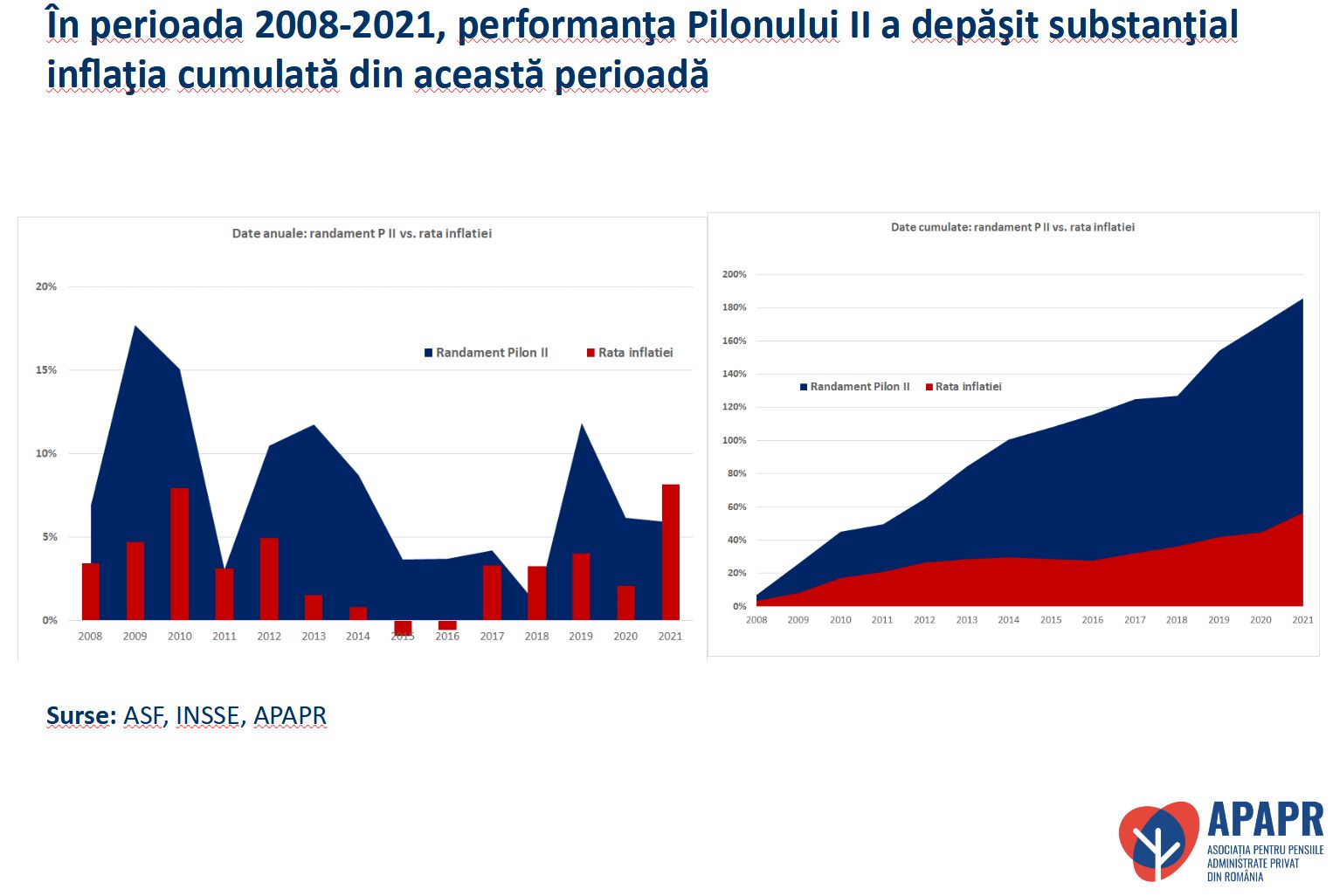

Potrivit administratorilor de fonduri, câștigul net (net de toate comisioanele percepute) generat de Pilonul II pentru români în această perioadă ar fi practic de 16,3 miliarde de lei, adică un randament mediu anual de 7,3% timp de 14 ani.

Între timp, fondurile au început să facă și plăți care au ajuns la circa 850 milioane de lei.

Cum este afectat în prezent Pilonul II de războiul din Ucraina și inflația record

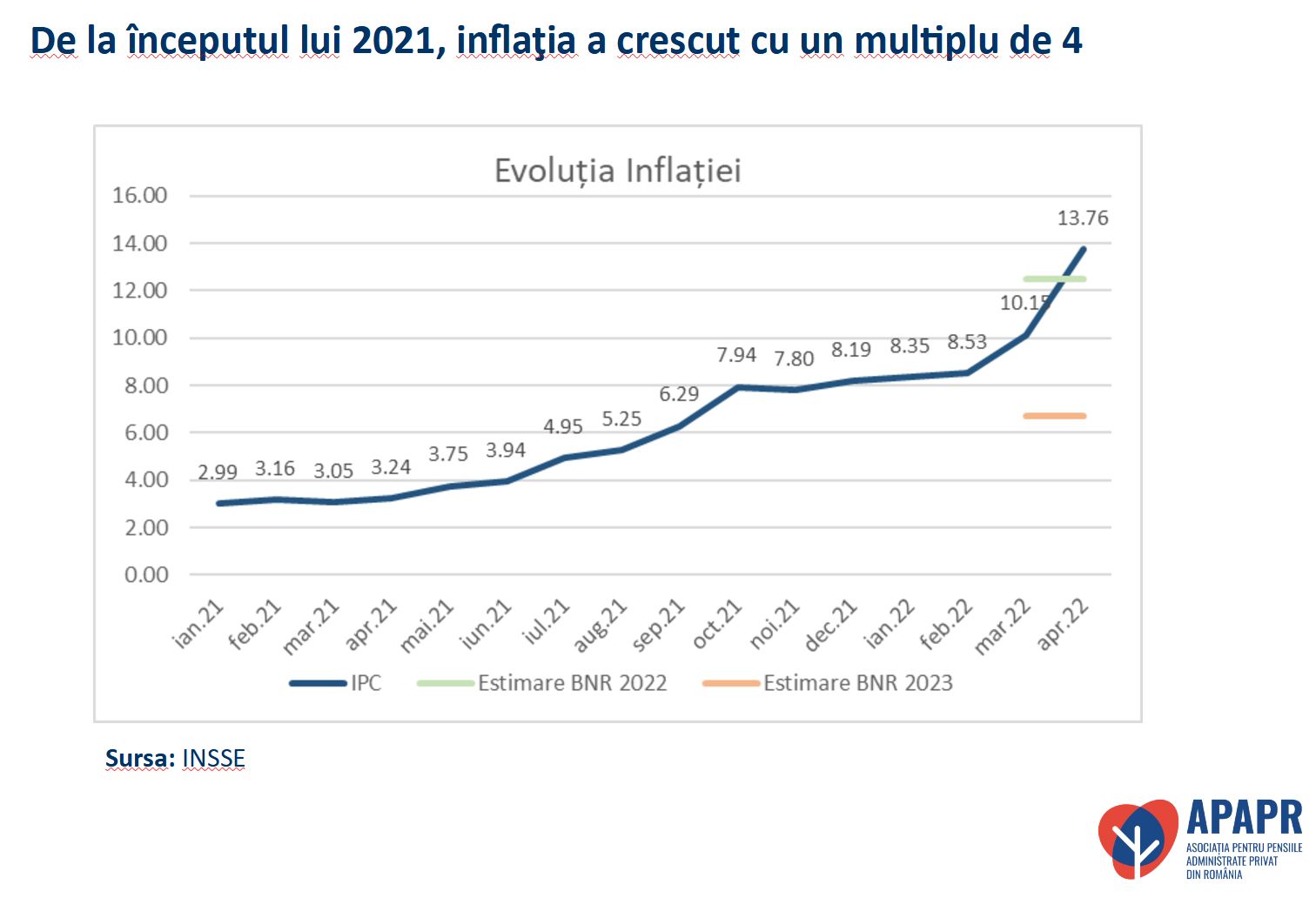

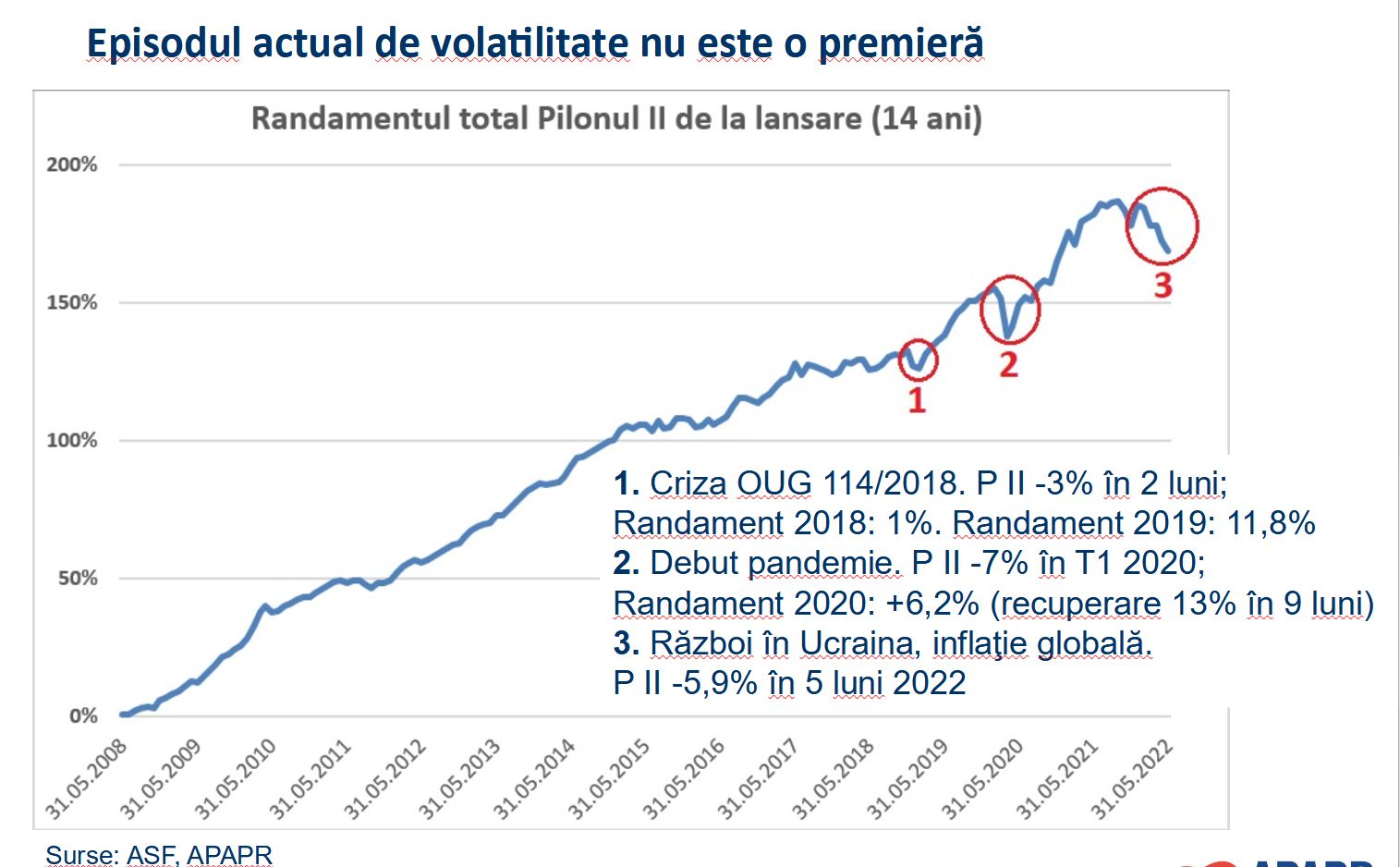

Dacă în perioada 2008-2021 performanţa Pilonului II a depăşit substanţial inflaţia cumulată din această perioadă, în prezent, însă, pieţele financiare în special şi economiile statelor în general traversează un episod negativ, pe de-o parte din cauza războiului din Ucraina, pe de altă parte din cauza inflaţiei record care afectează toate statele lumii, criză plecată de la preţurile energiei şi altor materii prime, spune Asociația.

„Inevitabil, această volatilitate se manifestă și pe piețele financiare din Romania, iar Pilonul II de pensii private, ca sistem de economisire și investire, nu poate rămâne imun, reflectând fidel evoluțiile din economia reală și piețele financiare. Sistemul se confruntă în prezent cu un astfel de episod de volatilitate, manifestat printr-o depreciere temporară a activelor de circa 5,9% pe primele 5 luni din 2022 pentru Pilonul II.”, arată APAPR.

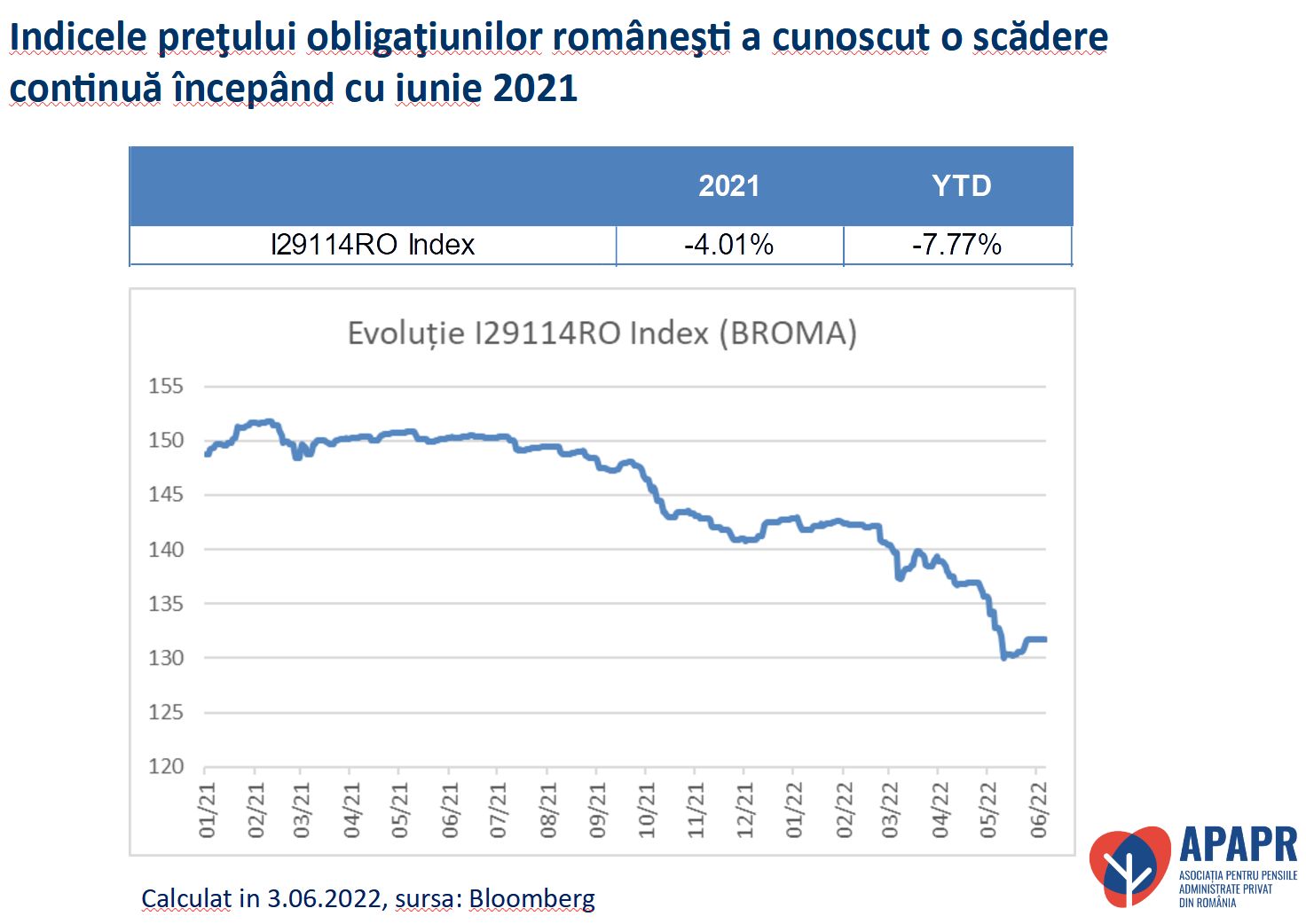

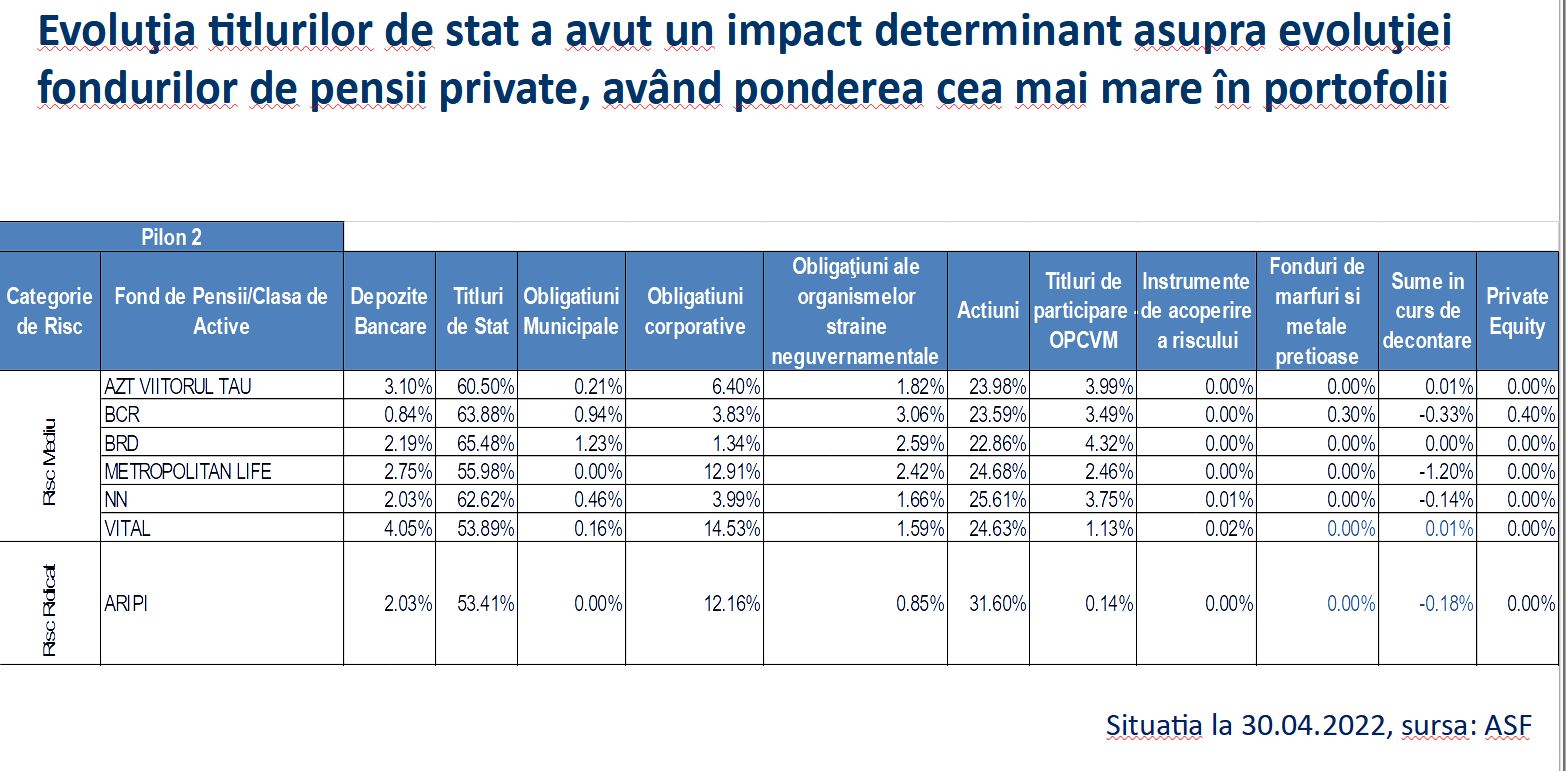

Această reducere este cauzată în principal de deprecierea portofoliului de titluri de stat, în care fondurile de pensii private își investesc aproximativ două treimi din active. În ultimul an (iunie 2021 – iunie 2022), indicele de preț al tuturor titlurilor de stat emise de România a scăzut cu 12%, dintre care 8% doar anul acesta.

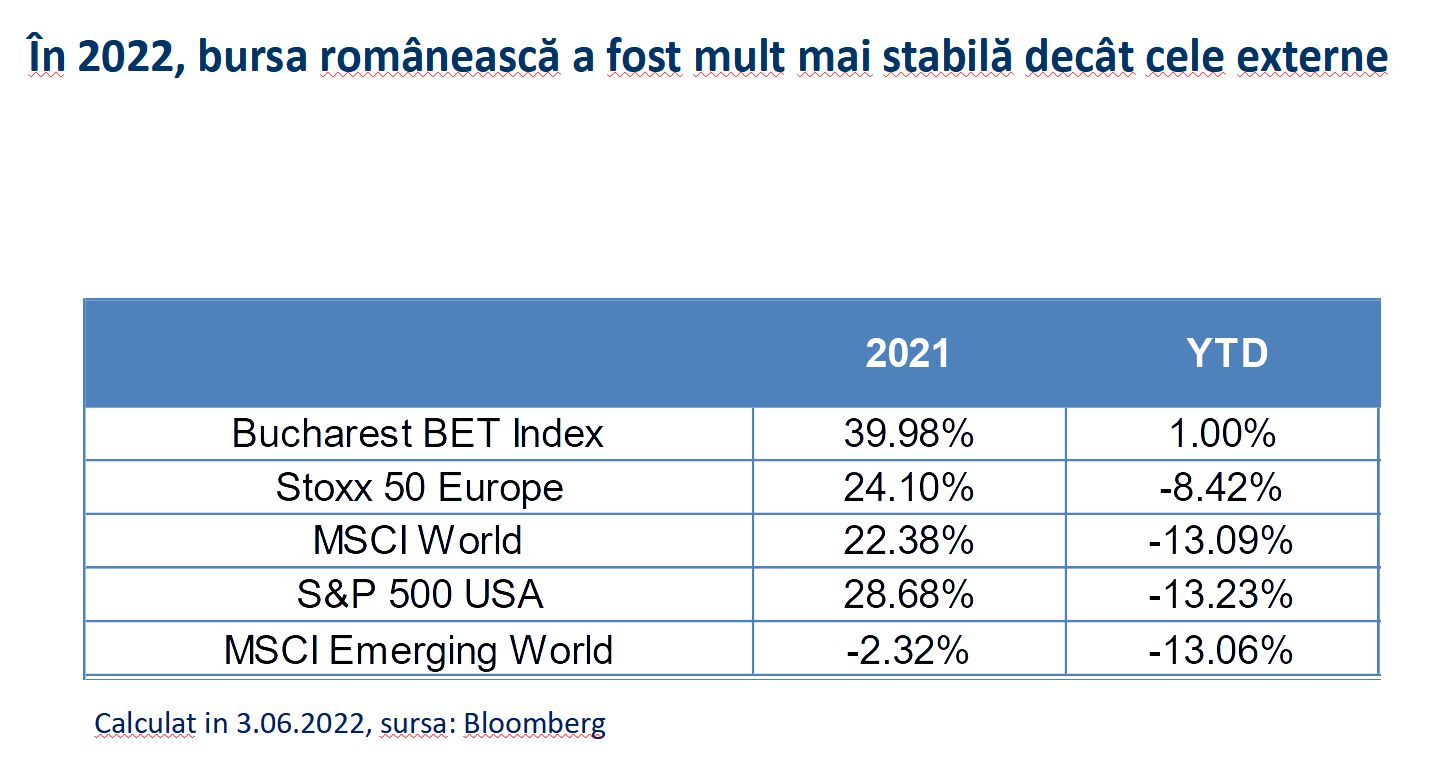

În același timp, Bursa de la București, unde fondurile de pensii investesc circa un sfert din bani, a performat mult mai bine decât alte piețe din Europa și din lume, indicele BET-XT-TR, un reper pentru plasamentele Pilonului II, având o scădere de doar 1% pe primele 5 luni.

Când se va opri deprecierea activelor și de ce scăderea valorii titlurilor de stat nu ar trebui să fie motiv de panică

Practic, spune APAPR, deprecierile din această perioadă din Pilonul II nu sunt cauzate de scăderi bursiere, ci de deprecierea temporară a valorii titlurilor de stat din portofoliu.

„Însă, pentru faptul că fondurile de pensii sunt investitori pe termen lung, care cumpără și păstrează titlurile de stat până la maturitate, practic această scădere se va resorbi până la maturitatea titlurilor, al căror preț revine invariabil la valoarea nominală. Practic, această depreciere se va inversa imediat ce inflația și dobânzile vor reveni pe tendință descendentă, moment pe care analiștii îl estimează în trimestrele 3 sau 4 ale acestui an”, estimează Asociația.

Ce alte scăderi și creșteri ale activelor din Pilonul II au mai fost în ultimii 14 ani

Administratorii de fonduri de pensii din Pilonul II subliniază că actualul episod de volatilitate nu este nici primul, nici ultimul pentru Pilonul II.

La finele lui 2018, pe fondul adoptării OUG 114/2018, Bursa a căzut, iar Pilonul II a arătat o depreciere de 3% în două luni. În anul următor, adică 2019, Pilonul II a recuperat și a avut cel mai bun rezultat anual din ultimii 9 ani, respectiv 11,8%. De asemenea, acum 2 ani, când a debutat pandemia Covid-19, în primele 3 luni din anul 2020 Pilonul II a arătat o scădere de aproape 7%, însă a recuperat la fel de rapid și a încheiat anul cu un rezultat pozitiv de 6,2% pe întreg anul 2020.

„Momentele de volatilitate și scădere sunt firești și apar periodic pe piețele financiare, însă ele nu sunt motiv de panică. Banii aflați în Pilonul II de pensii sunt administrați prudent și responsabil, conform tuturor reglementărilor în vigoare și celor mai bune principii de investiții și guvernanţă”, a declarat Radu Crăciun, președintele APAPR.

Efectele retragerii României din băncile controlate de Rusia

Asociația administratorilor de pensii private a atins miercuri și problema plasamentelor făcute de fondurile de pensii în titlurile emise de bănci în care Romînia și alte state UE sunt membre alături de Rusia, țară care are cel mai mare pachet de acțiuni.

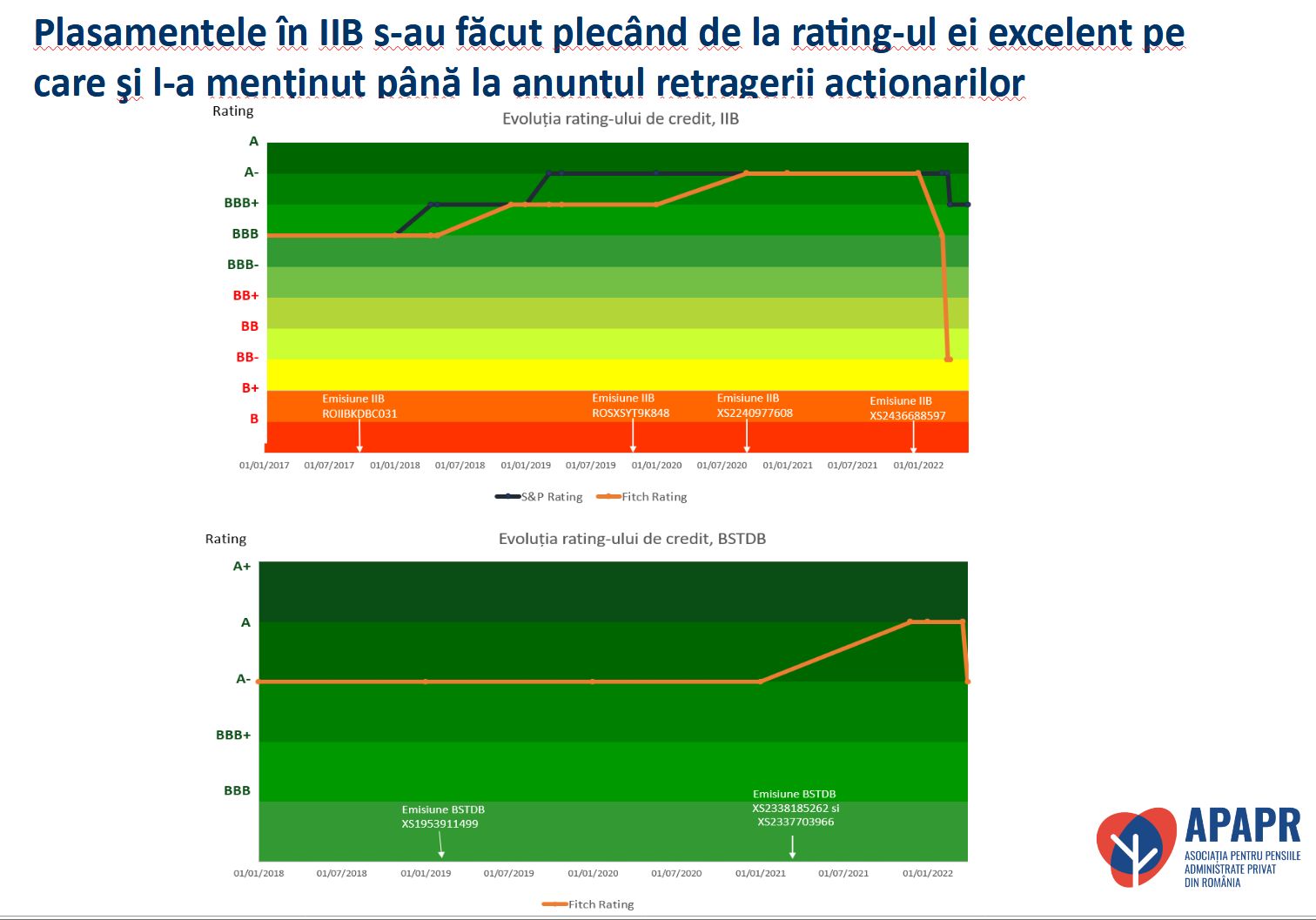

APAPR dă exemplul Băncii Internaționale de Investiții (BII) și a Black Sea Trade And Development Bank (BSTDB) subliniind că ambele instituții financiare au o structură de acționariat diversificată în care niciun acționar nu deține majoritate absolută.

Astfel, în BII, Rusia deține 47,46%, în timp ce România are 6,14%. În BSTDB, Rusia are 16,5%, în timp ce România deține 14%.

Amintim că Guvernul a decis recent ca România să se retragă, în mod coordonat alături de alte state, din două bănci controlate de Rusia - Banca Internațională de Investiții (BII) și Banca Internațională de Cooperare Economică (BICE).

În nota de fundamentare la actul adoptat de Guvern era menționat faptul că fondurile de pensii - NN, BRD și BCR - sunt principalii investitori în titluri de valoare emise de BII (n.a obligațiuni corporative) pe piața românească.

Pe de altă parte, datele prezentate de APAPR arată că aceste fonduri de pensii au o expunere redusă în investiții în obligațiuni corporative - NN (3,99%), BCR - 3,83%, iar BRD - 1,34%.

APAPR: Singurii care sunt de fapt în pericol de a fi sancționați sunt participanții

Asociația subliniază că plasamentele în BII s-au făcut plecând de la rating-ul ei excelent pe care şi l-a menţinut până la anunţul retragerii acţionarilor.

APAPR subliniază astfel că niciuna dintre bănci (sau persoane din conducerea acestora) nu se află pe vreo listă de sancţiuni și că vânzarea în pierdere a obligaţiunilor va penaliza doar participanţii.

Asociația mai spune că rating-urile actuale nu impun o vânzare forţată și că doar un rating de junk ar obliga fondurile de pensii să vândă în maxim 360 de zile. În plus, va interveni și o reducere naturală a expunerii la aceste titluri emise de BII prin maturităţi în toamna lui 2022 şi primavara lui 2023.

Cu alte cuvinte, în condițiile în care fondurile de pensii cumpără și păstrează titlurile de stat până la maturitate, prețul acestora va reveni la valoarea nominală și oamenii nu vor pierde banii investiți.