Dacă în medie pentru băncile mari Taxa CA implică o reducere cu 6,8% a profitului net anual, pentru băncile medii aceasta pierdere crește de peste 2,5 ori, ajungând la 17%, iar pentru băncile mici Taxa CA aduce în medie o reducere de profit de 44%, aproape înjumătățind profitul acestora. Astfel, prin această taxă suplimentară la nivelul sectorului bancar, se adâncesc diferențele de performanță a băncilor medii și mici, în defavoarea acestora și în favoarea băncilor mari, arată o analiză publicată de Asociația Analiștilor Financiar-Bancari din România

Taxa pe cifra de afaceri a băncilor („Taxa CA”) a fost stabilită la nivelul de 2% pentru anii 2024 și 2025 și 1% începând cu anul 2026, aplicându-se la cifra de afaceri a băncilor, cu o formulă specifică de calcul. Patria Bank a efectuat o analiză de impact pe baza situațiilor financiare anuale pentru anul 2022 ale băncilor din Romania, așa cum au fost ele publicate de acestea.

Analiza arată impactul semnificativ diferit la nivelul băncilor, în funcție de mărimea lor, analizată în baza cotei de piață (calculată ca Total active bancă / Total active ale sistemului bancar), pe intervalele: bănci mari (cu cota de piață peste 5%), bănci medii (cu cota de piață între 1% și 5%) și bănci mici (cu cota de piață sub 1%).

În funcție de dimensiunea băncii, impactul Taxei CA poate deveni unul de magnitudine semnificativă

Astfel, dacă valoarea taxei raportată la capitaluri are valori relativ apropiate pentru cele trei categorii de bănci, valoarea aceleiași taxe raportată la profitul net anual variază semnificativ, între 5% și 60%, putând deteriora major profitabiltatea și performanța unora dintre bănci; iar acest impact poate afecta nivelul de intermediere financiară din economie, aflat oricum la cote reduse.

Pentru băncile mari taxa taie 6,8% din profitul net, pentru băncile medii pierderea crește de peste 2,5 ori, iar pentru băncile mici aduce o înjumătățire a profitului acestora

Astfel, prin această taxă suplimentară la nivelul sectorului bancar, se adâncesc diferențele de performanță a băncilor medii și mici, în defavoarea acestora și în favoarea băncilor mari, creându-se mai departe premisele pentru afectarea negativă a apetitului acestora de a dezvolta activitatea de creditare, afectând astfel negativ o serie de segmente de clientelă economică ce activează în diverse nișe ale pieței.

Analiza de impact pe baza situațiilor financiare anuale pentru anul 2022 ale băncilor, așa cum au fost ele publicate, s-a efectuat la nivel agregat al informațiilor financiare pe cele trei categorii de mărime analizate în baza cotei de piață: bănci mari, bănci medii și bănci mici.

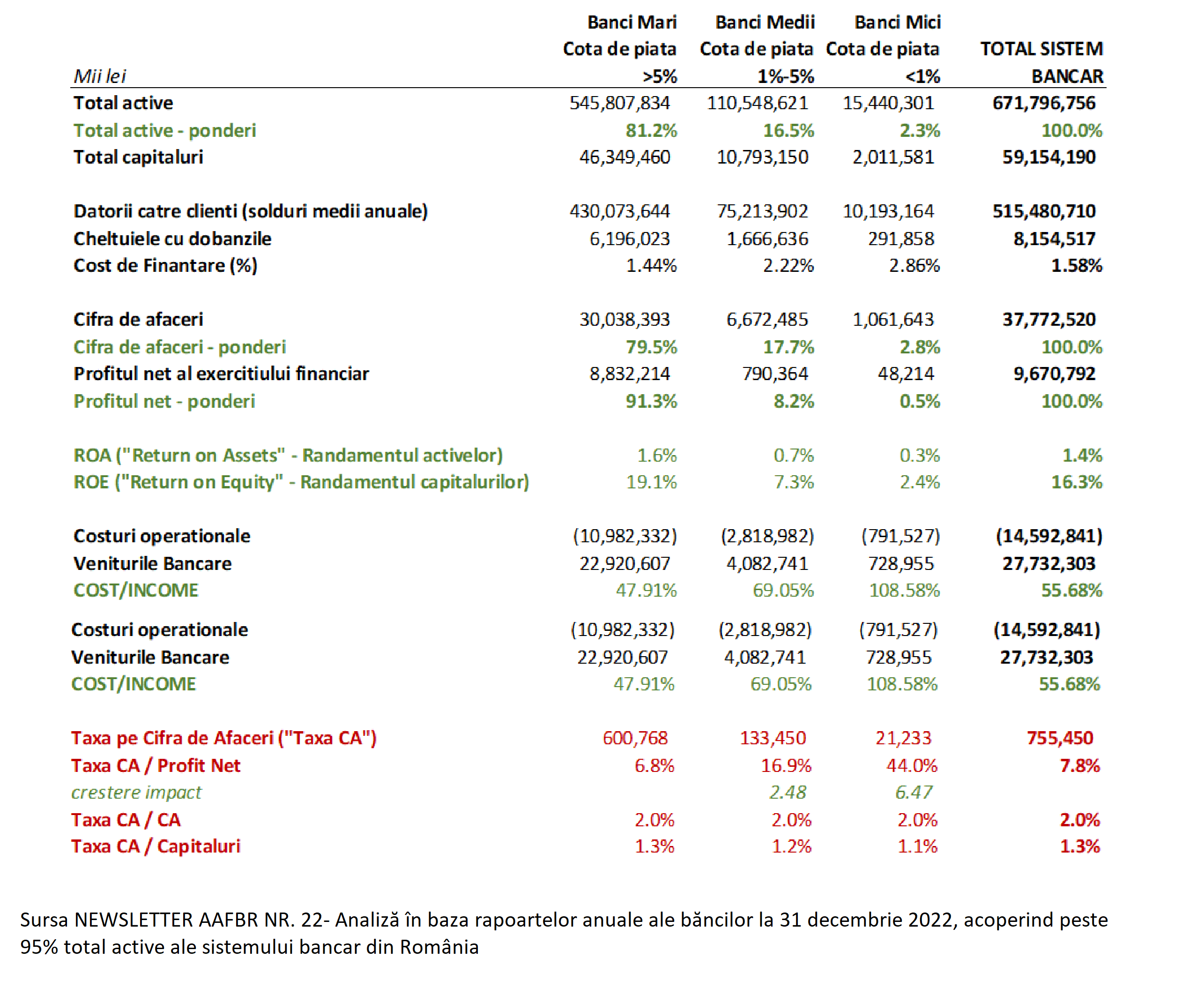

Tabelul de mai jos reprezintă analiza efectuată privind performanța financiară și impactul noii taxe pe cifra de afaceri asupra băncilor care își desfășoară activitatea în Romania (cifrele reprezintă valori agregate pe fiecare categorie de mărime, respectiv pe întregul sistem bancar):

Câteva concluzii de radiografiere a performanței sistemului bancar

1. Băncile mari, cu peste 5% cotă de piață (top 7 bănci), raportează rezultate semnificativ îmbunătățite față de celelalte 2 categorii și media sistemului, astfel:

- Ele reprezintă 80% în total active ale sistemului bancar și aproximativ 80% din total cifră de afaceri, dar raportează peste 91% din total profituri ale băncilor;

- Randamentele activelor și ale capitalurilor băncilor din această categorie sunt mai muldecât duble față de celelalte categorii;

- Raportul cost/venituri este unul dintre elementele principale de diferențiere pentru o profitabilitate îmbunătățită a acestui segment: de la 48% în această categorie, raportul crește la 70% pentru băncile medii și trece la unul supraunitar în eșalonul băncilor mici (109%); este bine cunoscut faptul că o mare parte a acestor indicatori se datorează eficienței sporite a băncilor mari, precum și ponderii mai reduse a costurilor fixe (implicând aici, în principal, costurile de reglementare) în total costuri;

2. Raportându-ne la cifra de afaceri a sistemului bancar în anul 2022, Taxa pe Cifra de Afaceri (“Taxa CA”) estimată totalizează 755 milioane lei.

În funcție de dimensiunea băncii, impactul Taxei CA poate deveni unul de magnitudine semnificativă. Astfel, dacă din punct de vedere al procentului din capitaluri, impactul este unul relativ apropiat pentru cele trei categorii de bănci, din punct de vedere al procentului din profitul net anual acesta variază între 5% și 60%, putând deteriora major profitabiltatea și performanța unora dintre bănci. Dacă în medie, pentru băncile mari, Taxa CA implică o reducere cu 6,8% a profitului net anual, pentru băncile medii această pierdere crește de peste 2,5 ori, ajungând la 17%, iar pentru băncile mici Taxa CA aduce în medie o reducere a profitului de 44%, aproape înjumătățind profitul acestora.

Prin această taxă suplimentară se adâncesc diferențele de performanță a băncilor medii și mici în defavoarea acestora și în favoarea băncilor mari

Considerăm însă că cel mai important impact este asupra modelului de afaceri al băncilor medii și mici, care vor avea mai multe opțiuni strategice pentru a neutraliza impactul taxei CA asupra profitabilitatii și performanței, în vederea asigurării în continuare a unor produse și servicii competitive în piețele în care operează și băncile mari:

- Reducerea activității de creditare, decizie care însă va afecta negativ mai ales clientela potențială, de cele mai multe ori clienți din anumite nișe de piață (microcompanii, ferme agricole mici, etc); în general băncile medii și mici se adresează unor nișe de piață care sunt mai puțin atractive pentru băncile universale mari, adresând nevoie de produse și servicii financiare către clientela exclusă sau parțial exclusă de la aceste servicii; în aceste condiții de limitare a capacității de creditare a băncilor medii și mici, considerăm că inclusiv aceste segmente de agenți economici mici și medii, operând în diverse sectoare (agricultură, comerț, servicii), vor avea de suferit prin limitarea accesului la creditare;

- Reducerea dobânzilor la depozite, în condițiile în care costul de finanțare este aproape dublu pentru băncile mici/medii vs. băncile mari, o reducere a acestor dobânzi va avea un impact negativ asupra clienților (economiile lor vor fi remunerate mai puțin) dar va genera și riscuri asupra activității bancare, de a pierde surse de finanțare pentru activitatea de creditare;

- Creșterea marjelor la credite, însă cu posibilități limitate și generând un impact negativ asupra clienților, dar și riscuri asupra activității de creditare, de a pierde potențialul de atragere de noi clienți și de creștere a bilanțului;

- Reducerile costurilor operaționale, însă cu posibilități limitate, având în vedere competiția pentru resurse și stadiul pieței muncii, precum și presiunile inflaționiste asupra costurilor bunurilor și serviciilor, precum și creșterea continuă a complexității cadrului de reglementare la nivel european și local, care atrage după sine presiuni de creștere a costurilor.

Toate elementele prezentate în analiza de mai sus constituie argumente pentru o legiferare diferențiată a Taxei CA în funcție de dimensiunea băncilor, pentru a încuraja un mediu concurențial sănătos și a stimula în continuare activitatea de creditare a băncilor în vederea susținerii creșterii economice și implicit creșterii gradului de intermediere financiară (calculate ca raport Total Credite/Total PIB) la nivel național, aflat oricum la cel mai scăzut nivel din Uniunea Europeană la final de 2022: 25,8% în România față de 42,8%-55,6% în Polonia, Bulgaria, Cehia și 88,8% în Uniunea Europeană.

În forma actuală, Taxa CA penalizează în mod nejustificat băncile mici, în cea mai mare măsură, și băncile medii, într-o anumită măsură, în comparație cu băncile mari, afectând accesul la produse bancare al unor segmente de clienți importante pentru România, ca de exemplu microîntreprinderile. Astfel, considerăm că o abordare modificată, în sensul eliminării Taxei pe Cifra de Afaceri sau reducerii ei semnificative pentru băncile mici, cu o cotă de piață de sub 1% în funcție de Total Active, ar fi una benefică în vederea diminuării impactului negativ semnificativ pe care nivelul de 2% l-ar avea asupra intermedierii financiare în Romania și al nivelului activității de creditare în perioada de aplicare.

Articol apărut în nr.22 al newsletterul AAFBR. Autor: Daniela ILIESCU, membru CA Patria Bank