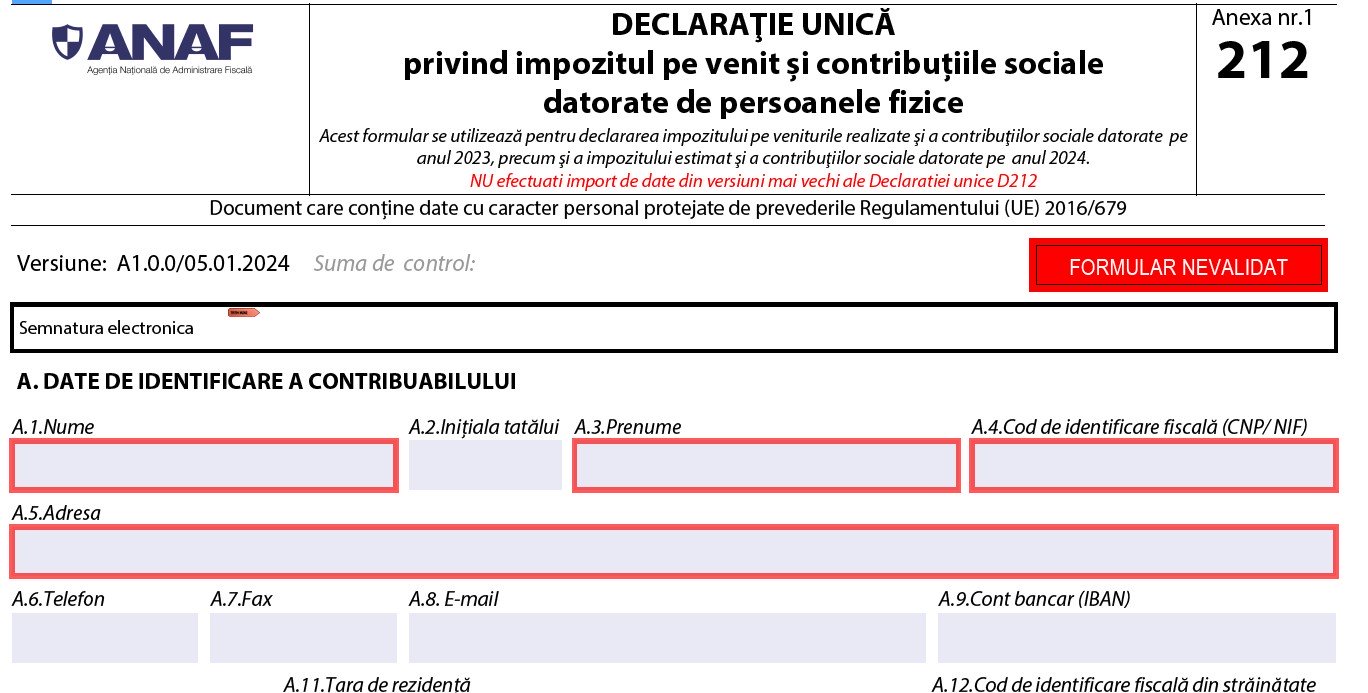

Cum completez Declarația unică 2024? Asta este o întrebare pe care și-o pun multe persoane care au venituri din activități independente, chirii, investiți și altele. Termenul de 27 mai se apropie, iar până atunci trebuie plătite taxele declarate în acel formular 212.

Consultantul fiscal Cornel Grama ne-a ajutat să facem un TUTORIAL VIDEO pentru acest an, mai ales că au intervenit foarte multe schimbări în modul de completare și declarare.

Prima parte a clipului VIDEO conține aspectele generale, dar și unele instrucțiuni de completare pentru a înțelege mai bine ce trebuie bifat și de ce: atât la partea de venituri realizate în 2023, cât și la cea de estimare a celor din 2024. În partea a doua aveți modele de calcul pentru diverse situații.

Ce exemple de completare găsiți în Tutorial

Tutorialul VIDEO este împărțit pe capitole în privința modului în care se completează în diverse situații împreună cu explicațiile aferente:

- 1. Ce completezi la Capitolul I pentru venituri din activități independente în sistem real 4:20

- 2. Ce completezi dacă ai venituri din drepturi de autor 7:24

- 3. Cum completezi dacă ai venituri din chirii 10:04

- 4. Cum se completează pentru veniturile din câștigul la bursă 13:10

- 5. Cum completezi dacă ai venituri din criptomonede

- 6. Cum se completează pentru închirierea în scop turistic a camerelor din locuința personală 15:52

- 7. Cum se completează în situația veniturilor din străinătate 18:07

- 8. Cum se completează pentru CAS și CASS la venituri din activități independente în 2023 19:42

- 9. PFA care are venituri peste plafonul CAS și CASS în 2023 și chirii peste plafonul de 24 salarii. Cum completează 47:45

- 10. Chirie în valută – 2023, regularizare curs valutar – cu venituri peste plafon CASS, iar cursul mediu BNR este de 4,9465 lei/euro, venitul fiind peste plafonul CASS. Ce fel se completează Declarația unică 2024 53:39

- 11. Venituri din investiții și din bursă, dividende, dobânzi din România peste plafon CASS. Cum se completează 57:00

- 12. Venituri din investiții la bursă din străinătate peste plafon CASS. Model de completare 58:35

- 13. O persoană fizică are activități independente în sistem real, dar pe lângă asta mai are și dividende din străinătate. Anul trecut a estimat sub plafon. Cum completează? 1:00.12

- 14. Chirie în lei, cu chiriaș persoană fizică, cu venituri peste plafon CASS 1:03:00

- 15. Normă de venit pe 9 luni din 2024, fiind peste plafon CAS – CASS 1:04:40

- 16. Venituri din criptomonede peste plafon în 2023 1:06:24

- 17. Avocat care e asociat într-o societate de avocați. În 2023 are venituri peste plafon CASS / În 2023 are sub plafonul de 60 de salarii 1:08:00

- 18. Venituri din închirierea în scop turistic a camerelor din locuințe între 1 și 5 camere 1:13:00

- 19. O persoană fizică nu are venituri, dar optează pentru CASS pentru a fi asigurat la sănătate. Cum completează 1:14:28

- 20. Cum se completează pentru venituri din activități agricole în 2024 la normă de venit 1:16:00

- 21. O persoană a estimat sub 6 salarii (18.000 lei), dar a realizat peste 12 salarii (36.000). Ce trebuie să facă 1:19:09

- 22. O persoană fizică autorizată (PFA) a estimmat sub 6 salarii, dar a realizat între 6 și 12 salarii minime. Cum completează 1:20:00

- 23. O PFA estimează 6 salarii, dar a realizat între 12 și 24 de salarii. Cum completează 1:22:40

- 24: PFA a estimat 6 salarii dar a realizat peste 24 de salarii. Model de completare 1:24:10

- 25. PFA a estimat 6 salarii, a realizat sub 6 salarii și nu era salariat în 2023. Ce se întâmplă? 1:25:00

- 26. O persoană estimează sub 6 salarii în 2024. Ce se întâmplă și cum se completează Declarația Unică 1:26:00

- 27. O persoană estimează pentru 2024 un venit între 6 și 12 salarii. Cum completează 1:28:17

- 28. Estimezi un venit între 12 și 24 de salarii? Ce completezi 1:29:04

- 29. O persoană estimează venituri peste 24 de salarii. Model de completare 1:30:16

- 30. Cineva începe activitatea în 2024 (are sistem real) și are un venit anual estimat de 80.000 lei. Ce fel se completează Declarația unică 1:31:20

- 31. Cum se completează pentru 2024 la normă de venit dacă activitatea începe pe 1 martie 2024, la o normă anuală de 84.000 lei 1:32:26

Ce salariu minim se ia în calcul pentru plata contribuțiilor

Salariul minim luat în calcul în 2024 pentru veniturile aferente anului 2023 este de 3.000 de lei (chiar dacă în cursul anului a fost mărit salariul minim la 3.300 lei, lucru confirmat chiar și de ANAF). Așadar, așa cum veți vedea și în Declarația unică, pentru plata contribuțiilor la sănătate și la pensie vor fi plafoanele de mai jos.

Pentru plata CASS:

• 18.000 lei

• 36.000 lei

• 72.000 lei

Pentru plata CAS:

• 36.000 lei

• 72.000 lei

În concluzie:

Dacă ai venituri între 18.000 – 36.000 lei/an, atunci CAS este zero (e opțional), dar trebuie să plătești CASS de 1.800 lei

Dacă ai venituri între 36.000 – 72.000 lei/an, atunci CAS este 9.000 lei, iar CASS de 3.600 lei

Dacă ai venituri mai mari de 72.000 lei/an, atunci CAS este 18.000 lei, iar CASS 7.200 lei

(Evident, la ce este sub 6 salarii minime se plătește doar impozitul pe venit).

Impozitul pe venit rămâne același: 10%

Ce salariu minim se ia în calcul pentru veniturile aferente anului 2024

Salariul minim care se ia în calcul pentru veniturile din 2024 este de 3.300 lei. Au intervenit o serie de lucruri în privința plafoanelor, plăți pe care le veți face în 2025 până pe 25 mai.

Impozitul pe venit a rămas același: 10%.

În privința CASS, se va plăti 10% la venitul realizat sau la norma de venit și va fi plafonată la 60 de salarii minime.

Astfel, CASS se va calcula la o bază de calcul care nu poate fi mai mare de 60 de salarii la venitul net, respectiv norma anuală de venit, respectiv norma anuală de venit ajustată.

Așadar, plafonul este între 6 – 60 de salarii, adică între 19.800 – 198.000 lei.

Dacă baza de calcul realizată este mai mică decât 6 salarii minime, atunci PFA va datora o diferență de contributie CASS până la o bază de calcul de 6 salarii minime.

Sunt exceptate de la această diferență de CASS acele PFA care au venituri din:

• salarii și asimilate salariilor la un nivel cel puțin egal cu 6 salarii minime brute pe ţară, în vigoare în perioada în care au fost realizate veniturile;

• chirii, dividende, dobanzi, bursa, crypto, alte surse pentru care datorează contribuția de asigurări sociale de sănătate la un nivel cel puțin egal cu 6 salarii minime brute pe țară.

O altă noutate este legată de împărțirea separată a veniturilor

Așa cum atrăgea atenția și consultantul fiscal Cornel Grama, dacă un PFA are venituri din activități independente de peste 60 salarii (198.000 lei) și din (dividende sau chirii sau bursa, crypto etc.) peste 24 de salarii minime, va ajunge să plătească CASS la 84 de salarii minime (deci la venituri de 277.200 lei).

“Nu există nicio prevedere care să spună că dacă plătești ca PFA la 24 de salarii la celelalte venituri (dividende, chirii, bursă, dobânzi) ești scutit pentru că deja ai "cotizat" la 24 de salarii. Ba mai mult, ai platit la… 60 de salarii! Nu se mai cumulează veniturile din activități independente cu celelalte categorii de venituri pentru plafoanele de 6/12/24 salarii ca până acum. Sunt tratate distinct”, afirma Grama.

Veți plăti CASS dacă estimați în Declarația unică venituri de peste 6 salarii minime și ați realizat mai puțin dacă nu ați fost salariat sau nu ați avut venit din activități independente sau nu ați fost exceptat de la plata CASS

Plafoanele la CAS (pensie) rămân ca până acum.

IMPORTANT: Cei care erau la normă de venit trebuie să știe că s-a modificat plafonul. Nu mai este 100.000 euro, ci 25.000 euro. Așadar, dacă ați depășit 25.000 euro în acest an, din 2024 veți trece pe sistem real.