S-a tot discutat zilele trecute despre cât de mici sunt dobânzile la depozitele făcute în băncile românești și cât de mari sunt cele la creditele pe care aceleași bănci le oferă. Dar cum îți calculează banca dobânda pe care ți-o ia la împrumutul pe care tocmai l-a făcut și cum decide câți bani să-ți dea pentru fiecare sută de lei pe care o depozitezi la bancă? Ideea e că la noi nu creditele sunt neapărat scumpe, cât depozitele sunt remunerate prost și de asta distanța dintre ele (marja) e așa mare. Explică un specialist.

Să luăm un credit cu rata variabilă. Acolo, punctul de plecare este ROBOR. De ce? ”Pentru că principiul după care se face prețul creditului e următorul: dacă un client vrea un credit, bancherul nu poate să-i spună ”Stai puțin să vină cineva să facă un depozit sau stai să văd dacă găsesc un depozit din care să-ți dau creditul!”. Eu trebuie să asigur necesarul de lichiditate pentru a finanța acel credit de unde pot mai ușor: piața interbancară. Ea e sursa mea imediată de lichiditate și alternativa imediată de plasare a resurselor”, explică specialistul.

Dacă vrea cineva un credit, bancherul merge în primul rând să caute bani pe piața monetară- dacă vrea să acorde o finanțare sănătoasă și prudentă. ”Apoi adaug o primă de risc a băncii”, mai spune specialistul. Rugat să detalieze, acesta adaugă: ”Știți cum se calculează ROBOR. Sunt 10 bănci contributoare care au un standing financiar mai bun decât celelalte din piață și care au fost selectate de Banca Centrală. Acestea 10 impun celorlalte o primă de risc, care nu are nicio treabă cu clientul. E vorba de riscul asociat băncii care solicită banii. La această primă de risc se adaugă o primă de lichiditate aferentă maturității la care suma e solicitată. Dacă clientul vrea un credit pe 10 ani, eu merg în piața interbancară și mă împrumut la ROBOR 3 luni, dar pe 10 ani. Evident că, cu cât mă duc pe maturități mai lungi, prima de lichiditate e mai mare”, spune specialistul citat. Pe lângă acestea, mai vine marja comercială asociată clientului, marjă comercială care trebuie sa acopere toate costurile operationale, riscul de credit al clientului (costul riscului) și să permita și atingerea profitabilității necesare (ROE-spread)”, explică expertul.

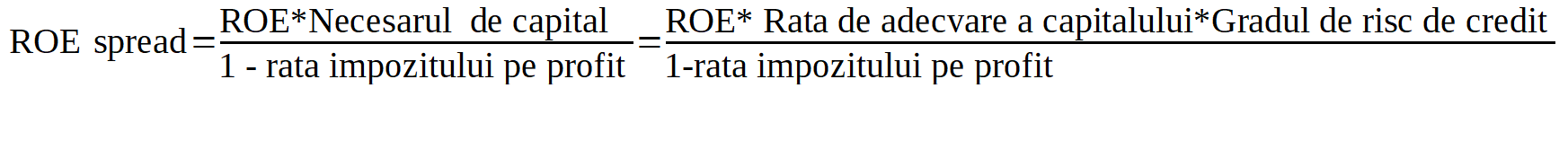

Tehnic, ROE spread ia în calcul: necesarul de capital (fonduri proprii) pe care banca trebuie să-l dețină pentru a respectă cerințele prudențiale privind adecvarea capitalului, rata impozitului pe profit, pentru că acționarul băncii vrea o rentabilitate netă- având în vedere că ținta de rentabilitate urmărește un profit în valori nete de impozit și ținta de rentabilitate financiară.

Practic, acest ROE spread e necesarul de marjă pe care banca o facturezază clientului ca să-și atingă ținta de profitabilitate cerută. Sau, același ROE spread reprezintă profitul brut (generat de acel plasament) care să-l remunereze pe acționar la țintă de ROE pe care a stabilit-o, ținând cont de necesarul de capital.

Formula lui e următoarea:

Practic, costul unui credit cu rată variabilă pleacă de la ROBOR, adaugă o primă de risc de credit aferentă băncii , o primă de lichiditate și o marjă comercială. Toate, pană la ROE spread sunt elemente de cost.

- Cum stăm cu formarea dobânzii la depozite?

Pe partea de depozite, bancherul judecă în felul următor: Dacă un client îmi trece pragul și-mi încredințează o sumă de bani, prima mea întrebare e ce să fac cu acei bani. Poate îi plasează imediat în creditare, dar nu întotdeauna poți plasa toți banii în credite. Și atunci, cel mai prudent e să plaseze banii în piață monetară. Cum fac asta? Explică expertul: ”Dacă nu sunt formator de piată, îl plasez la ROBID, din care deduc costul cu rezerva minimă obligatorie. Ce e acest cost? În România am un rată RMO (rezervelor minime obligatorii) de 8%. Adică 8% din depozite le plasez la BNR la o dobandă mult mai mică, de circa 0.2%. Din banii care îmi sunt încredințați, mai scad costul de asigurare al depozitelor, care e diferențiat în functie de ratingul fiecărei bănci”, mai spune expertul.

Ceea ce inseamnă că, la nivel principial, ROBID, ROBOR nu sunt elemente de profitabilitate și nu au influența directă asupra marjei de dobândă credite-depozite.

Explicații pentru marja ridicată credite-depozite în sistemul bancar din România:

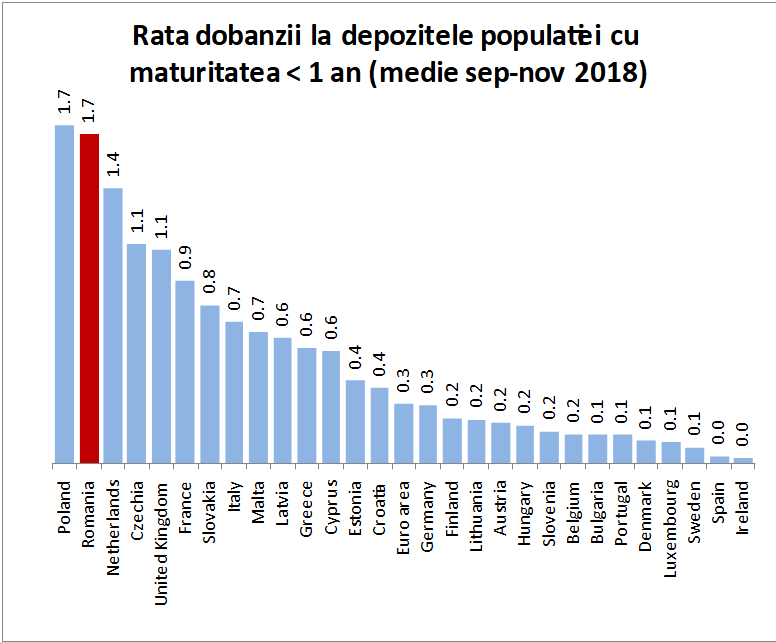

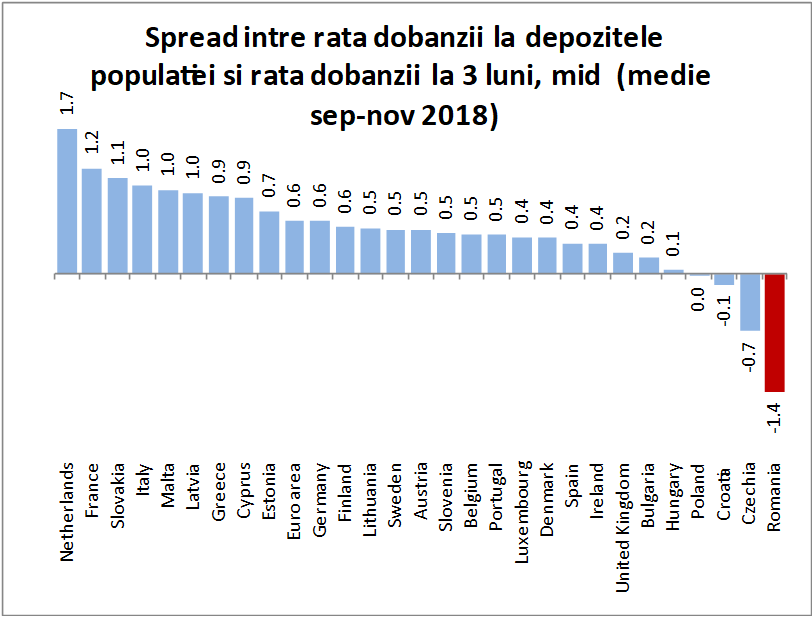

Piața este mai competitivă pe credite decât pe depozite. Băncile se confruntă cu un exces structural de lichiditate (raport credite/depozite subunitar și în scădere rapidă în ultimii ani). Marjele la credite vs dobândă interbancară sunt competitive față de alte țări, în timp ce remunerarea depozitelor este scăzută. Practic, creditele nu sunt scumpe în România, ci mai degrabă depozitele sunt remunerate slab.

Marjele la creditele către persoane fizice vs dobânda interbancară sunt mai competitive decât cele la creditele către companii. Marjele la creditele către firme sunt mai mari în România din cauza riscului ca firma să-și ceară insolvența pe fondul unei discipline financiare scăzute dar și din cauza slabei capitalizări a companiilor românești

• Prețul creditelor (în termeni absoluți) în România este mai mare decât în alte țări și din cauza unor dobânzi interbancare mai mari (dar cum inflația este mai mare la noi decât în alte țări...), a unor costuri operaționale mai mari (efectele de scală sunt nefavorabile – intermedierea financiară în România este mult mai mică decât mediile europene, iar mare parte din costurile operaționale sunt fixe) și a unor costuri cu riscul mai mari (rata creditelor neperformante este mai mare, iar costurile de recuperare a creanțelor sunt mai mari).

- Cum se transformă taxa pe active într-o taxă pe pasive

Taxa pe activele bancare va pune o presiune foarte mare pe marja între dobândă la credite și cea la depozite. Această marjă e influențată de depozitele care sunt foarte slab plătite. Competiția în România e concentrată pe partea de credite pentru că avem un exces strutural de lichiditate. Raportul credite /depozite e 73%. ”Adică dintr-un depozit de 100 de lei, 73 îi plasez în credit. 8 îi mai plasez la BNR și tot îmi mai rămân ceva bani pe care îi am de plasat. Iar dacă vii și pui o taxă, deponentul va fi cel afectat, astfel încât taxa pe active devine o taxă pe pasive bancare. Pentru că, având exces de lichiditate, care ar fi măsura pe care băncile o pot gândi imediat? Să scape de banii în exces, ca să nu fie nevoit să-i plaseze în credit ca să fie taxate. Și cum scapă de lichiditate? Coboară dobânzile la depozite, ca să nu mai vină lumea cu bani la bancă. Cine pierde? Deponentul!”, explică expertul citat.