Profilul celor care achiziționează un credit ipotecar, de obicei, este cel al unei persoane care fie a locuit cu chirie până la achiziționarea locuinței noi, fie a locuit cu părinții. În momentul în care o persoana cumpără o locuință, dorește ca rata pe care o are de plătit către bancă să fie similară cu chiria pe care o avea de plătit în perioada cât a fost chiriaș, arată un sondaj al unui broker de credite.

- 90% dintre clienții care apelează la credite ipotecare sunt chiriași sau locuiesc împreună cu familia extinsă.

- 80% dintre cei care achiziționează o locuință prin credit imobiliar doresc ca rata lunară la bancă să fie echivalentul chiriei pe care o plăteau în perioada cât au fost chiriași.

- Specialiștii în creditare recomandă contractarea unui credit ipotecar de achizitie înainte de atingerea vârstei de 40 de ani.

- După vârsta de 40 de ani, creditele sunt mai greu de obținut pe perioade lungi de timp.

„Este matematică simplă. Dacă sunt un bărbat la 65 de ani și am locuit toată viața cu chirie, când voi ieși la pensie, pensia de regulă fiind mai mică decât salariul pe care îl aveam când eram în câmpul muncii, îmi va fi mai dificil să mai plătesc chirie. Dacă achiziționam prin credit ipotecar o locuință în perioada activă profesional, la ieșirea la pensie aș avea și casa și aș cam termina de plătit și ratele la ea. Cu cât oamenii sunt mai în vârstă și se gândesc mai târziu să facă un credit ipotecar, cu atât șansele de a obține unul scad. Valoarea creditului fiind mare, perioada de rambursare este mai scurtă la cei de peste 50 de ani. Adică dacă persoana are acum 55 de ani, creditul se acordă pe numai zece ani, deci trebuie să-l plătească până la atingerea vârstei de 65 de ani. Rata este mare în acest caz”, avertizează Valentin Anghel, CEO-ul AVBS Credit.

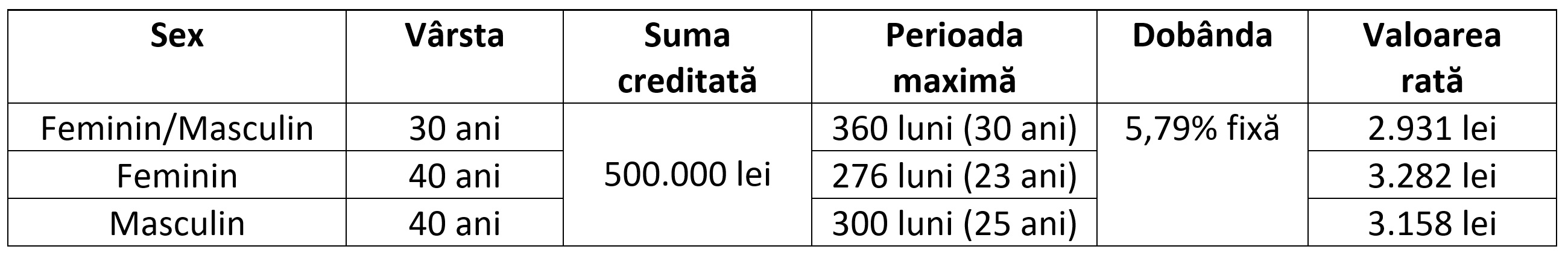

Pentru o mai bună înțelegere privind avantajele achiziționării unui credit ipotecar la o vârstă mai tânără, vizavi de o creditare la o vârstă, spre exemplu cu numai zece ani în plus, vă prezentăm în tabelul de mai jos un studiu privind creditul ipotecar pentru o persoană de 30 de ani versus una de 40 de ani.

Cum să vă creșteți șansele de a obține creditul visat

Rezultatul unei cereri de credit ipotecar depinde în mare măsură de mărimea avansului, capacitatea de rambursare și scorul de credit. Aceștia sunt factorii la care banca se uită atunci când faci cererea de împrumut.

Două lucruri la care trebuie să fiți atenți atunci când vă cumpărați noua casă

Nu întindeți bugetul la limită

De obicei, vi se permite să împrumutați de două ori și jumătate venitul pe care îl aveți (grad de îndatorare de 40%). Dacă aveți un salariu lunar de 4000 de lei net, sau 48.000 de lei anual, banca vă va da sub 20.000 de lei credit. Două persoane cu câte 4.000 de lei lunar vor putea accesa un credit de 40.000 de lei. Dar asta nu înseamnă să vă întindeți la suma maximă pe care o puteți obține pentru că în viață (mai ales dacă creditul e luat pe 25-30 de ani) pot interveni multe necazuri care să ducă la scăderi ale venitului.

Cu cât valoarea locuinței pe care o cumpărați este mai mare, cu atât suma de returnat băncii va fi mai mare. De asemenea, dacă vă împrumutați pe perioade mai lungi, rata poate fi mai mică, dar suma totală returnată bancii va fi mai mare.

Îmbunătățiți-vă scorul de credit

Un scor bun de credit arată creditorilor că ați gestionat banii în mod responsabil în trecut și, prin urmare, riscul de a vă da bani pe mână va fi mai mic.

Vă puteți îmbunătăți scorul de credit printr-o relație bună cu produsele pe care banca vi le oferă- de la depozite, accesarea mai multor produse de investiții etc.

Dacă ați mai avut credite și ați înregistrat întârzieri sau ați apelat la moratorii de plată (suspendări ale ratelor) acestea nu vor fi bine privite de bănci.

Riscul pentru creditori este mai mic atunci când debitorii au un depozit de valoare mare și ar putea percepe o dobândă mai bună cu cât colateralul este mai ridicat.

E bine să știi că depozitele bancare mai mici înseamnă pentru bancă un risc mai mare ca tu să ajungi la capitaluri proprii negative dacă prețurile caselor scad. (Capitalul propriu negativ este situația în care valoarea casei tale ajunge mai mică decât soldul creditului tău ipotecar).