Tarile din Zona Euro lucreaza in prezent la un "pachet complet" de masuri prin care spera sa previna o posibila criza a datoriei suverane in regiune, informeaza Reuters intr-o analiza a impactului acestor masuri. Negocierile sunt acerbe, cu Franta si Germania plasate ca lideri de initiativa. Extinderea Facilitatii pentru Stabilitate Financiara Europeana, impunerea unor noi teste de stres pentru banci si implementarea unui set de criterii care sa asigure sustenabilitatea pe termen lung a economiilor din Zona Euro sunt principalele puncte de pe agenda discutiilor.

Mai multe state din Uniunea Europeana, asa numitele PIIGS (Portugalia, Italia, Irlanda, Grecia, Spania), au cauzat in ultima perioada ingrijorari in pietele financiare internationale din cauza datoriilor externe uriase si a scaderii capacitatii de a accesa imprumuturi la preturi rezonabile din cauza unui risc ridicat de default. UE a creat in mai 2010 un fond numit Facilitatea pentru Stabilitate Financiara Europeana (EFSF) cu scopul de a ajuta economiile cu dificultati din zona Euro.

- Cresterea capacitatii de imprumut a EFSF

Capacitatea nominala de imprumut a ESFS este la ora actuala situata la o valoare de 440 de miliarde de euro, dar valoarea reala este de doar ~250 de miliarde de euro, din cauza necesitatii pastrarii unui rating AAA (rating-ul maxim care poate fi acordat), care permite atragerea de fonduri la costuri foarte mici de pe pietele financiare. Comisia Europeana, Franta si intr-o masura mai mica Germania sunt de acord ca suma trebuie sa atinga potentialul maxim, de 440 de miliarde de euro, dar in prezent nu exista un consens in ceea ce priveste modul in care acest lucru poate fi realizat.

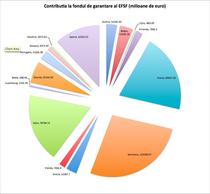

Contributia la fondul de garantare al EFSF (milioane de euro)

Foto: Hotnews

Fiind garantat de statele membre, orice suplimentare a sumei disponibile prin intermediul fondului trebuie aprobata de guvernele si parlamentele tarilor zonei euro, lucru care se poate dovedi foarte dificil, mai ales in tari precum Germania, unde opinia publica se opune pachetelor de salvare financiara. Dintre cele 17 tari membre ale Zonei Euro, 11 au rating-uri la un nivel mai mic de AAA.

Pentru a putea mentine rating-ul maxim in conditiile maximizarii capacitatii financiare a EFSF, Germania a propus statelor cu un rating mai mic decat AAA sa contribuie direct cu infuzii de lichiditate, eliminand astfel riscul de retrogradare al rating-ului, dar guvernele acestor tari nu sunt dornice sa cheltuie si mai multi bani.

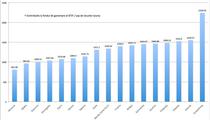

La ora actuala, principalii garanti ai EFSF sunt Franta si Germania, cu un total cumulat de aproape 210 miliarde de euro angajati. La nivelul intregii Zonei Euro, fondul este garantat cu o suma medie de 1339 de euro/cap de locuitor, cu un maxim de 2239 de euro/cap de locuitor in Luxemburg si un minim de 807euro/cap de locuitor in Slovacia. Estonia, care a adoptat moneda unica la 1 ianuarie 2011, inca nu este inclusa in sistemul de garantii.

- Scaderea dobanzilor pentru imprumuturile accesate prin EFSF

Dobanzile la care guvernele Zonei Euro pot accesa fonduri prin intermediul EFSF sunt la ora actuala la un nivel mai mare decat cele ale FMI-ului, de exemplu, fiecare stat trebuind sa plateasca trei procente penalizare peste dobanda de baza a Facilitatii, plus un comision de alocare de 0,5 procente. Irlanda, de exemplu, plateste la ora actuala 5,8% pentru imprumuturile sale de la EFSF, un cost pe care oficialii de la Dublin l-au numit “punitiv”.

Comisarul european pentru probleme economice si monetare, Olli Rehn, a declarat si el ca dobanzile imprumuturilor acordate Greciei si Irlandei ar trebui revizuite. O analiza publicata de JP Morgan confirma ca pentru ca datoriile Greciei si ale Irlandei sa fie sustenabile dupa anul 2013, Uniunea Europeana ar trebui sa isi reduca dobanzile pana la un nivel egal cu cel al dobanzii obligatiunilor de stat germane + 1%. Germania, unul dintre principalii opozanti ai reducerii dobanzilor, s-a aratat dispusa sa isi dea acordul, cu conditia acceptarii unor concesii din partea tarilor implicate in alte zone ale economiei, un exemplu fiind reducerea taxei pe companii din Irlanda.

Dobanzile imprumuturilor acordate Greciei si Irlandei ar trebui revizuite.

Olli Rehn, comisar european pentru probleme economice si monetare

- Permiterea cumpararii de obligatiuni suverane de catre EFSF

Initial, EFSF avea ca rol si cumpararea de obligatiuni ale tarilor aflate in dificultate, dar ideea pare sa isi fi pierdut din sprijin. Germania se opune categoric permiterii EFSF si Mecanismului European de Stabilitate (ESM), care va fi succesorul permanent al EFSF din 2013, de a cumpara obligatiuni. Mai multi oficiali europeni de rang inalt si-au declarat si ei opozitia fata de permisiunea de a cumpara obligatiuni, dar ideea ramane inca in discutie, avand sustinerea Bancii Centrale Europene (BCE) si a Frantei. Cel mai probabil, negocierile pentru permiterea unei flexibilitati mai mari a Facilitatii pentru Stabilitate Financiara Europeana vor continua pana la summit-ul din 24-25 martie. BCE a cumparat in ultima perioada obligatiuni de la mai multe tari aflate in dificultate.

Contributia la fondul de garantare al EFSF/cap de locuitor (euro)

Foto: Hotnews

EFSF va fi inlocuit din anul 2013 de un nou sistem permanent, denumit Mecanismul European de Stabilitate (ESM), care va permite statelor cu probleme de lichiditate din zona euro sa apeleze la fonduri de urgenta. Autorizarea alocarii de fonduri va fi data de catre FMI, Banca Centrala Europeana si Comisia Europeana, iar daca aceste organisme determina ca datoria suverana a unei tari nu este sustenabila, tara in cauza va fi obligata sa isi renegocieze situatia cu creditorii.

- Noi teste de stress pentru banci

Parte a noului pachet de masuri pregatit pentru limitarea problemelor financiare in Zona Euro vor fi si testele de stres ale bancilor. Uniunea Europeana va dezvolta si aplica o noua runda de teste de stres in urmatoarele saptamani pentru a determina care ar fi pierderile bancilor in diferite scenarii si care ar fi necesitatile de recapitalizare pentru a le salva.

Criteriile de evaluare a bancilor vor fi stabilite luna viitoare si se prefigureaza a fi mai dure decat cele aplicate anul trecut, dar mai multi analisti s-au declarat sceptici in legatura cu acest aspect. De exemplu, Autoritatea Bancara Europeana a declarat ca lichiditatea de care dispun bancile nu va fi un factor in teste, desi analistii sustin ca acesta este un criteriu extrem de important, care ar trebui luat in considerare. Testele de stres derulate anul trecut in luna iulie au avut ca efect initial linistirea temerilor din pietele de capital, dar credibilitatea lor a fost serios afectata de problemele bancilor irlandeze, care a trebuit sa fie salvate de guvernul de la Dublin.

- Introducerea de criterii de competitivitate pentru tarile Zonei Euro

Pentru a asigura sustenabilitatea financiara pe termen lung a Zonei Euro, Franta si Germania au propus si un set de criterii de competitivitate care sa fie obligatorii pentru toate tarile care folosesc moneda unica. Aceste criterii includ limitarea datoriei suverane prin legi, modificarea varstei de pensionare in functie de profilul demografic al fiecarei tari, impunerea unei taxe unice pentru companii si stabilirea unor proceduri unificate de rezolvare a crizelor bancare. Majoritatea statelor membre au respins categoric propunerea, dar se pare ca o varianta simplificata si mai putin dura ar putea fi adoptata de cele 17 tari.

- Amanarea termenului de scadenta a creditelor acordate tarilor aflate in dificultate

Un alt punct important pe agenda pachetului de masuri este amanarea termenului de scadenta a creditelor acordate tarilor aflate in dificultate. Guvernatorul bancii centrale germane, Axel Weber, a sugerat ca scadenta imprumuturilor acordate Greciei si Irlandei ar trebui extinsa pana la 30 de ani, conform unor surse implicate, citate de Reuters. Inca nu este cunoscut daca acest punct are sprijinul decidentilor din Zona Euro. Dincolo de acordarea unui termen limita de plata a imprumuturilor catre Uniunea Europeana, mai multi oficiali au sugerat propunerea unui schimb de obligatiuni pe termen scurt cu unele pe termen mai lung, 15-20 de ani, si pentru investitorii privati care detin bond-uri din tarile cu probleme.

Pentru a asigura sustenabilitatea financiara pe termen lung a Zonei Euro, Franta si Germania au propus si un set de criterii de competitivitate care sa fie obligatorii pentru toate tarile care folosesc moneda unica.

- Introducerea de solutii de finantare mai flexibile prin EFSF

EFSF ar putea oferi dupa modificarile din 24-25 ianuarie si un nou tip de acord de finantare, similar ca mod de functionare liniei de credit oferita de FMI ca precautie pentru mai multe guverne, printre care si cel al Romaniei: tarile in dificultate ar avea astfel la dispozitie o suma de bani pe care au optiunea sa o acceseze doar in caz de probleme, aceasta reprezentand mai mult o garantie pentru investitori ca tara in cauza are la dispozitie surse de finantare in caz de dificultate temporara. Din nou, Germania este principalul opozant al acestei idei, oficialii de la Berlin fiind de parere ca accesarea de fonduri prin EFSF ar trebui sa fie ultima solutie de care sa beneficieze un stat aflat in criza.

- Rezolvarea problemelor Portugaliei

In ciuda faptului ca guvernul portughez s-a opus pana acum accesarii de fonduri de urgenta de la UE si FMI, mai multe surse diplomatice au afirmat ca la nivelul Zonei Euro se fac presiuni semnificative pentru ca tara sa accepte un pachet de ajutor in valoare de 60-80 de miliarde de euro.