Imi amintesc ca eram la un hypermarket cand mi-a sunat telefonul. "Buna ziua, suntem de la banca X. Nu doriti un credit de 10.000 de euro? Tot ce aveti de facut este sa treceti maine pe la agentia noastra..si sa aveti buletinul la Dumneavoastra." Era deja al treilea apel din acea seara, de la trei banci diferite. Eu am rezistat tentatiei, dar poate ca unii care aveau nevoie de bani n-au stat prea mult pe ganduri. Astazi, bancile se plang ca in medie, unul din cinci imprumuturile acordate au fost date aiurea. Exista de asemena si cazuri de fraude bancare, dar ele constituie exceptia, nu regula. Iata mai jos principalele patru motive pentru care bancile si-au inghesuit singure scheletele in dulap, iar acum se mira ca ele au inceput sa miroasa.

Dorinta de a raporta profit bancii-mame (profit care se traducea prin bonusuri acordate sefilor locali ai bancilor, dar si prin avansari in functie si crestere a cotei de piata a institutiei bancare) a dus la "ignorarea" unor criterii de baza in activitatea bancara. E drept, cine nu intra in acest joc al acordarii de imprumuturi , risca sa iasa cu totul din piata, la ce nebunie a fost. "Cum sa nu apasam pedala? Tin minte si acum ca ma sunau sefii din Centrala sa ma intrebe de ce noi am crescut cu doar 20% pe segmentul creditelor de consum, cand colegii din alte banci raportau cresteri de cate 40%? Nu aveai incotro daca voiai sa te mentii in piata, trebuia sa intri in joc sau sa dispari!", spune fostul sef al unei banci de talii mici in perioada de boom, astazi retras din sistem.

1. Mecanismul de bonusuri si tinte de atins pentru cresterea volumelor de credite vandute

Cu cat "vindeai mai mult", cu atat cresteau bonusurile pe care banca ti le oferea. Evident, erai tentat sa mai "treci peste" mici neconcordante care apareau, chiar daca sistemul electronic intern de scoring te avertiza ca imprumutul pe care voiai sa il acorzi nu e ok. Intr-o banca din top 5 s-a dat la un moment dat un email intern angajatilor prin care li se interzicea acestora sa mai forteze sistemul informatic pentru a favoriza acordarea de credite.

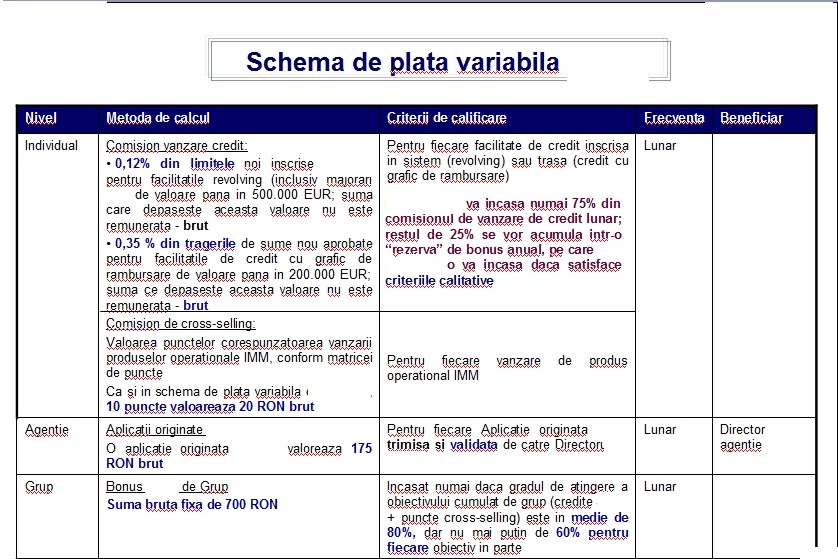

Mai jos aveti schema de plata variabilavalabila dintr-o banca locale din top 10.

Bancile organizau traininguri peste traininguri fortandu-i pe angajati sa vanda. Pentru a-i stimula, fireste ca le dadeau bonusuri. Baietii ieseau in piata si vindeau aproape orice, oricui. S-au trezit cei de la banca cu clienti carora li se facusera oferte pentru corporate, desi ei erau IMM-uri (si invers) ca angajatii erau disperati. Totul pentru bonus, totul pentru victorie.

Bonusul cel mai mare a fost de aproape 10.000 de lei, acordat intr-o singura luna unui angajat din Transilvania, care a vandut in 30 de zile mai mult decat o intreaga sucursala din Capitala. E drept, rata lui de neperformante e de 80%, dar el nu mai lucreaza demult in acea banca. Asa ca cine a fost adevaratul castigator?

Citeste si "Cum arata schema de bonusuri dintr-o banca"

2. Brokerii de credite

In batalia pentru cota de piata si profit, bancile au lucrat si prin intermediari- societati financiare nebancare- sau prin asa numitele IFN-uri. Nu cred sa fi existat banca locala care sa nu fi avut incheiate diverse parteneriate cu IFN-uri sau cu brtokeri de credite prin care acestea din urma sa le aduca clienti, contra unui comision care varia intre 0.7 si 1%, in functie de volumul creditelor intermediate. Daca de pilda IFN-ul (de regula un S.R.L. de apartament) aducea bancii 30 de clienti pe luna care lua fiecare cate 15.000 de euro cu buletinul, lua dintr-un foc 4.500 de euro

documente

documente

(8 Iul 2014) DOC, 69KB

lunar numai din comision. In atasamentul alaturat aveti un asemenea contract dintre un inetrmediar de credite si o banca locala.

Ganditi-va insa ca acesti brokeri aduceau clienti si pentru credite ipotecare de cate 80-100.000 de euro. Daca gaseau unul singur intr-o luna (si de regula nu era mare branza in febra imobiliara ce cuprinsese Romania), isi luau un comision de 1.000 de euro din care, ca firma de apartament, era ceva...

Teoretic, toata lumea castiga. Cientul isi lua creditul, banca isi marea vanzarile, brokerul isi incasa comisioanele.

3. "Tepuitorii" de profesie, cu sau fara complicitatea functionarilor bancari

Au existat sute de firme infiintate in Romania infiintate special pentru a lua credite cu acte false. Bine, “false” e mult spus, ca actele erau reale in sens contabil. Se infiinta sereleul, se plateau la stat darile vreme de 6 luni, se depuneau dosarele de credite ale unui numar cat mai mare de angajati la banci diferite ca sa nu bata la ochi. Bancile , incercand sa verifice veridicitatea datelor din adeverintele de venit , sunau la sediul real al firmei si intrebau dom`ne, e adevarat ca cetateanul Popescu e angajat la Dv cu un salariu de 5000 de lei lunar? Evident, i se spunea ca da, ca e unul din salariatii de baza ai companiei , ca va fi in curand proovat ca director samd. Firma exista in realitate, actele erau reale, contributiile la stat erau achitate, ce motiv aveai sa ii refuzi imprumutul negarantat de 15.000 de euro cu buletinul? Daca scoteai la inaintare 10 angajati, luai 150.000 de euro, dupa care iti desfiintai firma sau o bagai in insolventa si dispareai. Mai stateai o vreme si deschideai alta, pe alt nume si repetai operatiunea. Banca ramanea cu banii dati, tu cu ei luati. Prinde orbul, scoate-i ochii...

4. Nivelul angajatilor din banci

Din pacate, goana dupa extindere si crestere a dus la angajarea in banci a unor oameni fara pic de cultura bancara, avand la baza liceul si nici macar unul de specialitate.

Citeste mai mult despre angajatii din banci.

Din concluziile unei analize interne:

"Cele mai slabe puncte ale conversatiei de vanzare: 1. “Incheierea”, 2. “Identificarea nevoilor” , 3. “Prezentarea solutiilor oferite de banca”

In toate bancile, contactul cu persoana potrivita a fost “o provocare”.

Discutiile de vanzare sunt exclusiv indreptate spre credite. Au loc discutii foarte limitate despre nevoile bancare personale ale prospectului. Angajatii au experienta redusa in domeniu.

“37% din clientii vizitati nu sunt interesati de credite. CAUZA: OFITERUL nu prospecteaza corect clientii (nu se verifica daca acel client a beneficiat de credite de la alte banci)

OFITERUL nu se documenteaza inainte de a contacta un client si nu prioritizeaza clientii in functie de maximizarea ratei de succes ceea ce a condus la timp si efort pierdut!

OFITERUL nu se documenteaza inainte de a contacta un client si nici nu acopera in timpul vizitei elemente financiare rezultand o rata ridicata de societati cu indicatori slabi

11,11% din clientii ofertati apar ca avand situatie financiara precara - De ce oare ii mai oferteaza?

Obs.:Surprinzator, in status oferta apar clienti corporate si micro – OFITERUL nu intelege ce inseamna oferta!

42,86% din clientii care se presupune ca au acceptat oferta renunta?!

22,86% din clientii ce au acceptat oferta au colateral insuficient

8,57% din clientii carora li s-a facut oferta, au acceptat-o au situatie financiara precara”. (dintr-un documentul intern al unei banci)

"Citeste si Topul motivelor pentru care angajatii bancilor sunt respinsi de concurenta"

Observatii finale:

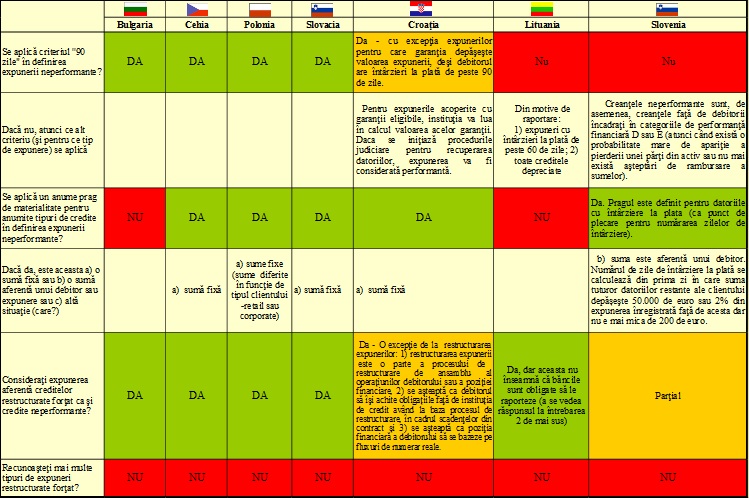

Rata neperformantelor din Romania nu se poate compara cu cea din alta tari, intrucat se calculeaza diferit de la o tara la alta. Abia din acest an se va trece la o unificare a criteriilor

Rata neperformantelor si-ar putea atenua nivelul daca bancile ar re-incepe sa imprumute economia. (Ar creste numitorul mai repede decat ar creste numaratorul fractiei )

Bancile au nevoie de un nou tip de business in lipsa unei cereri solvabile de credit. Nu se poate trai numai din cresterea comisioanelor bancare si Trezorerie. Una din solutii ar putea fi dezvoltarea serviciilor de consultanta

Dincolo de curatenia din bilanturi, bancile mai au nevoie sa-si faca si o curatenie a personalului. Una corecta, nu bazate pe principiiul "Cine are relatii si e infipt, ramane!"